2022的重頭戲?主流L1與L2的年度復盤

原文標題:《詳解 10 大 Layer1 與 4 大 Layer2 年度進展與競爭格局》

原文來源 : The Block

Layer1 的爆發式增長是 2021 年加密行業最主要的發展脈絡之一,多個新興 Layer2 網絡向以太坊發起有力挑战,同時多個 Layer2 項目也陸續上线加入競爭。

在 The Block 近期發布的年度報告中,其中對 Layer1 與 Layer2 的競爭格局進行詳細分析,同時對 10 個主流 Layer1 平臺的技術與生態進展進行了精彩闡述。

一、2021 年競爭概述

2021 年的主流趨勢之一是第 1 層 (L1) 區塊鏈及其生態系統的增長,特別是與當前領先的智能合約平臺以太坊的增長有關。正如我們的市場狀況部分所述,第 1 層協議是 2021 年加密貨幣市場的突破性贏家之一。

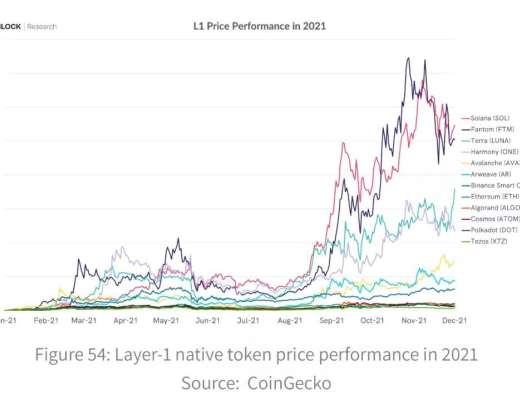

放大第 1 層平臺加密貨幣相對於 ETH 的價格回報,它們的表現明顯優於 ETH 的價格收益,例如 Fantom (FTM)、Solana (SOL) 和 Terra (LUNA)。

撇开價格、性能不提,2021 年 L1s 的可量化用戶活動大幅增加,這主要是受各種 L1 平臺上出現的 DeFi 生態系統的推動。隨着可選擇的 DeFi 協議的不斷增加,用戶將創紀錄數量的資金存入去中心化應用程序,如去中心化交易所 (DEXs)、借貸協議、收益聚合器和衍生品交易所。

僅在以太坊上,DeFi 協議的總鎖倉價值 (TVL) 從 2021 年初的約 161 億美元上升到 11 月 30 日的 1014 億美元,這一年中增長了約 530%。L1 生態系統的 DeFi 項目 TVL 整體增長更快,自年初以來增加了超過 1660 億美元,增長了約 974%。

盡管以太坊在 2021 年初仍然擁有幾乎所有鎖定在 DeFi 的資本,但截至 11 月 30 日,其在 DeFi TVL 的份額已降至 63%。

L1 替代生態系統的出現發生在加密市場持續增長的時期,包括以太坊。隨着以太坊交易量在 1 月至 5 月間不斷創下歷史新高,在更廣泛的加密市場激增的背景下,這個最大的智能合約平臺的用戶在 2021 年年初开始遇到網絡可伸縮性方面的重大問題。

2021 年上半年,以太坊的平均交易費用升至歷史最高水平,在網絡需求極端的時期,過高的 gas 費和長時間的確認時間有時會讓用戶癱瘓。優先 gas 拍賣 (PGA) 機器人和自 1 月份以來 MEV 活動的增加也助長了年初 gas 價格的長期高企。

在這種網絡需求巨大、成本快速增長的環境中,當用戶為他們通常在以太坊上執行的活動尋找替代方案時,費用相對較低的非以太坊 L1 开始佔據舞臺中心。像幣安智能鏈 (BSC) 這樣的 EVM 兼容鏈特別適合吸收大量新老用戶,提供了在一個新的但熟悉的生態系統中進行試驗的機會,而沒有高資本成本的進入障礙。

從 2 月开始,BSC 生態系統急劇增長,在 5 月 9 日達到峯值 348 億美元的 TVL,然後代表大約 26% 的 DeFi TVL。除了 TVL, BSC 的每日用戶數量也大幅增加,5 月份的日均交易量也創下了 800 萬次的新高。

隨着加密市場從 5 月中旬开始普遍下滑,BSC 採用和使用的這些指標急劇下降,直到 11 月 14 日 TVL 才恢復此前的歷史高點。值得注意的是,整個第二季度,生態系統也經歷了一系列長時間的攻擊,突顯出網絡上大量協議的脆弱性和風險,這些協議起源於以太坊 DeFi 協議的未經審計的分叉。

盡管如此,BSC 2021 年的爆炸式增長為其他新興 L1 提供了一種藍圖,即在新的 L1 生態系統中建立原始的 DeFi 協議,如 DEXs 和借貸平臺,這可能是吸引活躍用戶和开發人員的關鍵。

話雖如此,但協議目前繼續面臨的最大挑战之一是流動性分散的問題。即使具備了 EVM 兼容性,想要吸引流動性的 L1 新生態系統也面臨着一場艱難的战鬥,因為用戶通常需要有令人信服的理由,才能將可能已經在另一個平臺上賺取收益的資產轉移。事實證明,吸引流動性提供者的最佳方式之一就是簡單地激勵他們。

二、激勵和資金

在 2021 年下半年,EVM 兼容鏈的用戶和活動急劇增加,部分原因是 L1 團隊提供的獎勵和他們的資金大幅增加。

在這些項目中,最值得注意的可能是 Avalanche 基金會的「Avalanche Rush」項目,該項目於 8 月 18 日啓動,通過向 Avalanche 協議的流動性提供者分發 1000 萬 AVAX 代幣 (當時價值約 1.8 億美元) 來擴大其 DeFi 生態系統。

從那時起,L1 的其他基金至少宣布了 8 個 1 億美元或以上的激勵計劃,包括 Fantom 基金會、Terraform Labs 和 Algorand 基金會。大多數項目都專注於促進各自生態系統中 DeFi 的發展,盡管每個項目的確切目標和範圍以及代幣分發方法各不相同。

Avalanche Rush 項目主要是作為生態系統參與者的流動性挖礦獎勵,而其他項目,如 Fantom 的 3.7 億 FTM 獎勵項目則更專門針對融資开發商。在 Fantom 項目中,如果开發商在一段時間內達到了一定的表現標准,那么他們可以按照自己的意愿使用獎勵,包括流動性獎勵。

Avalanche 和 Fantom 項目都以其本地代幣的形式分發資金,其他項目包括 Hedera、Algorand 和 Terra。因此,這些獎勵計劃的金額可以根據市場而變化,特別是當代幣被重新分配給更廣泛的持有者群體時。這些獎勵通常來自各個團隊的資金,這些資金由早期投資者通過種子輪或代幣銷售提供。

2021 年,投資公司增加了對特定 L1 生態系統的投資,無論是通過對特定項目的投資還是通過本地代幣銷售。

例如,正如我們在融資和並購部分所強調的,Solana Labs 在 6 月通過由 a16z 和 Polychain Capital 牽頭的一筆私人代幣銷售籌集了 3.1415 億美元。Avalanche 還宣布在 9 月份融資 2.3 億美元,由 Polychain Capital 和 Three Arrows Capital 牽頭。

無論獎勵性代幣分發或融資方式如何,對於每個 L1 團隊來說,最重要的是用戶和开發人員選擇在他們特定的生態系統中投入時間和資金的程度。衡量這一點的一種方法是觀察生態系統 TVL 隨時間的變化,這提供了 DeFi 協議增長的一般意義。

然而,正如我們在之前的報告中指出的,特定生態系統中的 DeFi 協議通常會持有大量的本地網絡代幣 (例如,Solana 上的 SOL),這增加了代幣價格變化對整個生態系統 TVL 的影響。

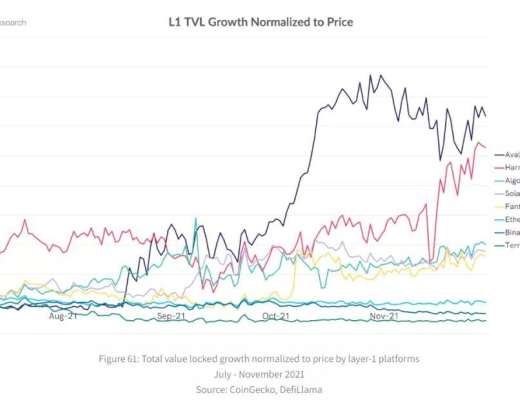

通過相應原生代幣的價格將生態系統的 TVL 增長正常化,我們可以得到一個相對更准確的畫面,即有多少新資本進入了生態系統,而不是主要由代幣價格性能決定的美元收益。自第三季度开始,就在 L1 激勵計劃的浪潮开始之前,Avalanche 生態系統中的 TVL 在價格標准化後的百分比增長超過了其他主要 L1 生態系統。

有趣的是,Avalanche 的 TVL 在宣布 Rush 項目後立即出現了第一次大的飛躍,並且在過去的幾個月裏它能夠保留其 TVL 的很大一部分。

截止到 2021 年 11 月开始撰寫本文時,Avalanche 的 TVL 已經從第三季度开始增長了 135 億美元。Avalanche 在吸引資本方面的成功部分歸功於 Avalanche C 鏈的 EVM 兼容性,目前 Avalanche 上所有的 DeFi 協議都建立在這一兼容性的基礎上。

由於用戶和开發者能夠使用熟悉的 Web3 工具,如 Metamask 和 Solidity 與 Avalanche 交互,進入這個生態系統的門檻相對較低,特別是對現有的以太坊用戶。Avalanche 在下半年的增長也得益於 Avalanche 橋,自 8 月末升級以來,大幅降低了跨鏈橋成本。

在撰寫本文時,Avalanche Bridge 已經繼續向超過 75 美元的橋接用戶提供 AVAX 空投服務,確保 Avalanche 的跨鏈橋用戶可以立即开始使用該網絡,而無需先單獨購买 AVAX 作為 gas。

三、不斷增長的第一層生態系統中的競爭

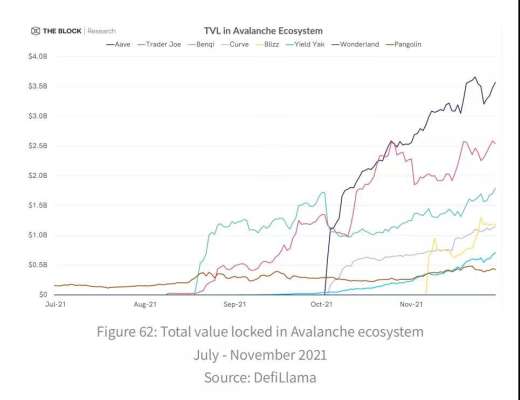

再加上 Avalanche 的 EVM 兼容性,將價值從以太坊轉移到 Avalanche 的相對容易,在不斷增長的生態系統中培育了特別強勁的競爭。例如,在 Avalanche 中,Pangolin DEX 是迄今為止最大的 TVL 協議,但在 8 月中旬發行的 Trader Joe 憑借其幹淨的界面和流動性挖掘獎勵震撼了整個生態系統,並在 9 月超過了 Pangolin 的 TVL。

在一個多月的時間裏,Trader Joe 和借貸協議 Benqi 在 Avalanche 生態系統的 TVL 排名中穩居榜首,到 10 月初,這兩個協議都持有超過 10 億美元的資產。

然而,在 10 月初,來自以太坊、Aave 和 Curve 的現有 DeFi 協議的到來標志着 Avalanche 生態系統中一個新的競爭階段的开始。在 Avalanche Rush 提供的新的流動性激勵下,Aave 的 TVL 在 Avalanche 上迅速膨脹,在發布短短幾天內首次超過 Benqi 和 Trader Joe。

類似的情況也出現在 Fantom 的生態系統中,TVL 在 11 月 9 日達到了 62 億美元的峯值。與 Avalanche 生態系統一樣,在以太坊上獲得大量採用的 DeFi 現有公司現在也开始進入 Fantom 生態系統。截至 11 月 30 日,Curve 已成為 TVL 在 Fantom 生態系統中的第四大協議,最初於 6 月在 Fantom 上推出,並提供 CRV 流動性獎勵。

9 月 1 日,Curve 上的 FTM 獎勵也上线了,通過 Fantom 的獎勵計劃進一步促進了穩定幣交易協議的使用。有趣的是,像 Curve 和 Aave 這樣的 DeFi 現有團隊已經能夠直接從 Avalanche 和 Fantom 獎勵計劃中獲得獎勵,這凸顯了這些 L1 團隊希望吸引成熟的、知名的 DeFi 協議加入他們的生態系統的愿望,甚至可能會以犧牲本地協議為代價。

事實上,10 月 18 日已經通過了在 Fantom 網絡上部署 Aave 的提議,通過這樣的策略,Aave 可以獲得 FTM 獎勵,並在不久的將來建立了部署協議。

2021 年,Fantom 生態系統中對 DeFi 協議主導地位的爭奪仍然很激烈,在這一年中,Fantom 本地 DEX SpiritSwap 和 spookswap 都是 Fantom 的頂級 DEX,無論是 TVL 還是數量。在這些迅速發展的 DeFi 生態系統中,2021 年一個明顯的趨勢是協議之間的競爭在不斷發展,為協議建立顯著的網絡效應和社區留下了空間。

隨着衆所周知的以太坊本地的 DeFi 協議現在开始在許多 L1 生態系統中發布,這些 L1 本地的協議正面臨着迄今為止最大的挑战之一,即保留和增長其用戶基礎。在像 Harmony 這樣較新的、較小的 L1 生態系統中,在沒有明顯的領先者的情況下,DeFi 協議自然會有更多的機會迅速佔領可觀的市場份額。

與更受歡迎的 EVM 兼容的 L1s 相比,Harmony 的用戶和資本基礎相對較小,截至 11 月 30 日,其在 TVL 的約 5.42 億美元的生態系統已經准備好了,因為它將繼續增長。Harmony 這樣的環境也有利於創新,讓建設者有機會在較小的競爭環境中試驗想法。

這一創新的一個值得注意的例子是 DeFi Kingdoms (DFK) 協議,截至 11 月 30 日,該協議已成為 Harmony 上最大的協議,在 TVL 中投入 2.8 億美元,約佔 Harmony 生態系統 TVL 的 51%。

作為一種 DeFi 協議,它包括一個基於自動做市商 (AMM) 的 DEX 和一個包含遊戲 UI 的非功能性市場,DFK 是當今加密領域中遊戲和 DeFi 的獨特結合。事實上,DFK 在 TVL Harmony 排行榜上的榜首位置意味着,對於生態系統中的許多交易組合來說,DFK 能夠提供最高的流動性來源。

盡管用戶必須通過角色扮演遊戲 (RPG) 風格的界面才能訪問它的 DEX 和流動性池,但 DFK 已經積累了比 SushiSwap 和 Curve 的 Harmony 部署加起來還要多的 TVL。就 DEXs 的交易量而言,DFK 和 SushiSwap 更具可同性,這表明一些希望進行代幣交易的 Harmony 用戶可能仍然更喜歡標准的、簡單的 DEX。

盡管如此,在過去的幾個月裏,DFK 在 Harmony 上的日訪問量經常超過 SushiSwap,這清楚地表明,在相對較小但仍在增長的 L1 生態系統中,新的 DeFi 協議有潛力捕獲有意義的用戶活動份額。最重要的問題是,面對未來的增長,DFK 最終能否保持對 Sushi 等更成熟協議的主導地位。

目前,DFK 在 Harmony 生態系統中繼續擴大對 DeFi 競爭對手的領先優勢,即使 Harmony 在 9 月份決定向 Curve 用戶提供 200 萬美元的象徵性獎勵,DFK 似乎也沒有受到影響。

最終,盡管很難預測哪種方案在 L1 生態系統中隨着時間的推移會取得最大的成功,但有一件事是清楚的:由於有足夠的增長和破壞空間,這些年輕生態系統的組成在短短幾周後就會發生巨大的變化。

四、超越 EVM -優化性能和增長

2021 年,以太坊的網絡需求和 gas 費用普遍增加,隨着用戶和开發者尋求具有熟悉 UI 和概念的低費用替代方案,EVM 兼容的鏈很好地定位了從以太坊到其他 L1 生態系統的資金流動。

與此同時,對 L1 替代方案的關注也使人們重新關注非 EVM 兼容的區塊鏈,以及它們在性能、安全性和設計方面的差異。與前幾年相比,隨着各種區塊鏈達到關鍵裏程碑,使用量开始上升,不同網絡架構、Sybil 抵抗和共識機制的獨特特徵在生產環境中得到了測試。

在 2021 年初 DeFi 和整個加密市場的爆炸性增長之後,許多 L1 鏈开始开發自己的 DeFi 生態系統,不考慮 EVM 兼容性或鏈上資本的容易獲取。

2021 年全年推出的一系列產品也突顯出,為特定區塊鏈量身定制的協議可以實現在其他地方可能無法實現的體驗。應用程序和區塊鏈之間協同作用的一個最明顯的例子是 Serum,這是一個基於訂單薄的 DEX,建立在 Solana 上。

通常,像 Uniswap 和 SushiSwap 這樣的 DEXs 在整個 DeFi 中普遍採用 AMM 設計,其中被動流動性池允許交易員基於池中兩個代幣的當前比例交易代幣。在 AMM 類別中,隨着時間的推移,出現了標准常量產品設計的變體,但它們都仍然依賴於自動重新平衡的流動性池,而這些流動性池缺乏傳統中央限額訂單簿的一些核心功能。

例如,AMM 的用戶在進行交易時,本質上要求市價买入,這與傳統的訂單簿不同,在傳統的訂單簿中,當买賣訂單以用戶指定的價格重疊時,匹配引擎執行交易。

與其他區塊鏈相比,Solana 的特別高的吞吐量 (估計為每秒 5 萬筆交易) 和較低的交易費用,使 Serum 的鏈上訂單可以在其他區塊鏈可能不可行和成本高昂的情況下發揮作用。相比之下,以太坊和 Avalanche 的吞吐量估計分別約為 20 TPS 和 4500 TPS。

這種利用其技術規格優勢,使應用程序能夠從其生態系統的部署中受益的能力,可能是 Solana 2021 年能夠實現巨大增長的原因之一。

盡管 Solana 是非 EVM 兼容的,但截至撰寫本文時,它已經積累了 144 億美元的 TVL,而僅僅 6 個月前,這一數字僅為 1.53 億美元,僅次於以太坊和 BSC。Solana 的 TVL 增長是顯著的,即使將其正常化,相對於 2021 年的巨大的價格升值,SOL 的價格從年初的 1.84 美元增加到 11 月 30 日的 208.71 美元。

Solana 的 DeFi 生態系統主要由其 DEXs 主導,它們構成了 TVL 的大多數頂級協議。排名第一的是 Raydium 交易所,該交易所利用 Serum 的訂單簿,提供類似於傳統中心化交易所的交易體驗,同時還提供流動性池,允許用戶進行基於 Serum 的交易。

作為 Solana 上發布的首批 DEX 之一,Raydium 在 2021 年的大部分時間裏一直處於 Solana 生態系統 TVL 的頂端,目前處理該生態系統中的大部分交易量。

Marinade Finance 是一個在最近幾個月裏增長相當可觀的協議,它是 Solana 的一種流動性質押解決方案,允許用戶通過質押 SOL 來賺取協議費用,以換取 mSOL,然後可以在 Solana 生態系統的整個 DeFi 應用程序中使用 mSOL。

Marinade 的機制與 LidoFinance 類似,Lido Finance 是一種流動性質押解決方案,在以太坊和 Terra 生態系統中以 stETH 和 bLUNA 的形式取得了可觀的增長。

有趣的是,盡管 Lido 於 9 月初在 Solana 部署了自己的 stSOL 流動性質押解決方案,Marinade 的增長仍然持續。在撰寫本文時,Marinade 質押 SOL 的價值約為 15 億美元的 TVL 遠遠高於 Lido 的 2.08 億美元。

像 mSOL 和 stSOL 這樣的流動性產品的價值很大程度上來自於它們與生態系統中其他 DeFi 協議的集成程度。如果這些產品沒有足夠的流動性或用例,它們的價值主張就會與可在整個 Solana 生態系統中使用的原生 SOL 相比大幅下降。

盡管 Solana 已經看到了其 DeFi 生態系統的技術優勢帶來的直接好處,但它 2021 年也看到了 NFT 生態系統的顯著增長,其中網絡吞吐量等因素不一定是至關重要的。以 Solana 經常波動的 NFT 底價作為其當前的市場價格,截至 11 月 30 日,Solana NFT 的總市值已超過 8.2 億美元。

Solana NFT 生態系統 2021 年的增長得益於一些關鍵的基礎設施开發,其中之一是 6 月推出的 Metaplex NFT 平臺,該平臺允許用戶在 Solana 上創建 NFT,並創建自己的商店或市場。

Metaplex 的合約生態系統的及時到來,支撐了 Solana 主要非功能性交易市場的推出,如 Solanart 和 Digital Eyes,這些市場對 Solana 整體上的非功能性交易活動的增長至關重要。

2021 年 Solana 上 NFT 活動上升的一個顯著方面是 Solana 和 Arweave 之間的相互作用,Arweave 是一個去中心化存儲解決方案,通過 SONAR 跨鏈橋將 Solana 的账本數據持續備份到自己的區塊鏈。

關於 NFTs, Arweave 也扮演着重要的角色,因為它是所有通過 Metaplex 創建的 NFTs 的默認存儲解決方案。事實上,2021 年可視化 Solana 上非功能性金融活動的一種方法是查看 Arweave 上的交易歷史。

隨着 Solanart 和 Digital Eyes 非功能性遊戲市場的日活躍用戶數量在 8 月底开始上升,Arweave 網絡的交易數量也开始上升。日交易量也在 10 月 7 日達到頂峯,這與 Solana 的非功能性交易市場自 10 月中旬以來的活躍用戶下降相一致。

作為一個整體,Arweave 與 Solana 網絡的獨特共生關系在未來值得關注,因為 L1 網絡有望隨着時間的推移變得越來越相互連接。

Solana 生態系統 2021 年的顯著增長可以歸因於幾個關鍵因素的共同作用,包括加密市場的總體增長、及時的產品和基礎設施推出,以及資金。然而,它在 2021 年全年的迅速崛起之旅並非沒有挑战。

Solana 網絡 2021 年最大的挑战之一出現在 9 月中旬,主網經歷了一段時間的長時間意外停機,直到开始後大約 17 個小時才开始完全解決。對該事件的初步分析表明,在 Grape 協議初始 IDO 期間,機器人事務突然增加,導致網絡事務處理隊列過載,隨後內存消耗過多,導致多個節點禁用。

最終,節點驗證者投票決定重啓網絡,但在此之前,Solana 的 DeFi 協議面臨故障的重大風險,可能會導致用戶資金的重大損失。Solana 2021 年的網絡宕機突出了創建一個新的區塊鏈生態系統的獨特挑战,尤其是當它以如此快速的速度增長時。

其中一個問題是中心化,Solana 有效地用吞吐量交換了去中心化,因為與其他 L1 相比,它的驗證器的計算強度要高得多。在停機事件期間,驗證人員能夠迅速達成共識以解決關鍵問題,但也有人認為,這種中心化為網絡帶來了一個中心化的風險點。

盡管像 Solana 這樣的 L1 的最終目標是隨着時間的推移實現更大的去中心化,但區塊鏈是由不斷創新並允許系統改進的人、團隊和治理機構運行的。對於相對較新的 L1 鏈,這意味着在早期可能需要偶爾中心化行動,以確保持續的成功。

如今的區塊鏈最終是在進化網絡,這一事實在網絡升級的情況下最為明顯,开發者的決策可以對網絡的未來產生巨大影響。這些升級可以幫助優化許多方面,包括性能、增長和安全性。例如,隨着 EIP-1559 的實施,以太坊在 2021 年 8 月的倫敦硬分叉給網絡的交易費用結構和貨幣政策帶來了徹底的變化。

Avalanche 公司 9 月的升級也向 c 鏈引入了新的基於區塊的費用,以及新的擁堵控制機制,旨在打擊網絡上的惡意 MEV 活動。

有時,升級是為了優化增長,就像我們在 2021 年 8 月 Tezos 的 Granada 主網升級的例子中看到的那樣。與大多數其他 L1 平臺不同,Tezos 區塊鏈可以通過不需要硬分叉的協議內修改過程進行升級。

在 Granada 升級中,替換了 Tezos 的共識算法,將區塊時間從 60 秒減少到 30 秒,並在網絡中引入了「流動性烘烤(baking)」的概念。有了這個特性,Tezos 治理有效地實現了一種本地協議機制,以激勵和吸引網絡的流動性。

為了實現流動性烘焙,Tezos 創建了一種固定產品做市商 (CPMM) 合約,其作用類似於 Uniswap 等 AMM 的流動性池。該合約鼓勵 tzBTC 加入 tzBTC-XTZ 池,持續產生 XTZ 獎勵,就像 XTZ 獎勵給 Tezos 面包師 (質押者) 一樣。

由於 XTZ 加入 CPMM 池,導致池中 tzBTC 價格人為膨脹,從而激勵套利者在合約中增加更多 tzBTC,以換取相對「便宜」的 XTZ。

自引入該合約以來,截至 11 月 30 日,該合約已獲得約 2020 萬美元的總流動性,不過過去幾個月的增長相對停滯。

正如我們最近提到的,流動性烘焙合約對 tzBTC 的特定支持的一個問題是,對於想要進入 Tezos 生態系統而又完全留在鏈上的用戶來說,tzBTC 相對更難獲得。要做到這一點,必須通過包裝協議橋接資產,然後交換 tzBTC。

相反,用戶可能會選擇簡單地將常用的 WBTC 與 wWBTC 連接起來。截至 11 月 30 日,WBTC 在 Plenty 上的流動性約為 tzBTC 的兩倍。事實上,用戶可能沒有什么理由將其流動性從 CPMM 合約中移除,從而限制了流動性激勵機制的有效性。

即便如此,Tezos 通過主網升級直接激勵流動性的獨特方法證明了當今的區塊鏈架構在適應不斷變化的市場需求時是多么具有流動性。

在這個快節奏的加密行業中,一年前非常適合特定 L1 生態系統的協議設計,在達到新的增長或採用水平後,往往會過時。因此,對於新推出或正在成長的區塊鏈來說,相對迅速地實施必要變革的能力可能是保持競爭力和實現持續增長的重要因素。

在過去的一年中經歷了重大升級的 L1 還有 Terra,它的主網在 9 月 30 日升級到 Columbus-5。Terra 上一次主網升級到 Columbus-4 是在 2020 年 10 月,這次升級為 Terra 帶來了 CosmWasm 智能合約,這首次使开發人員能夠為 Terra 生態系統开發 Rust 應用程序。不到一年後,最新的更新帶來了許多變化,反映了 Terra 現在更成熟的生態系統的需要。

在早期的 Columbus-4 Terra 協議中,為了發行 UST 而銷毀的所有 LUNA 的一部分被重定向給 LUNA 質押者,以及一個社區池,以資助一般的生態系統倡議。雖然這一機制最初有利於引導 Terra 年輕的生態系統的增長,但在過去一年中,支持倡議的出現,如 Terraform Capital 和 1.5 億美元的生態系統基金,最終減少了社區池的需求。

因此,Columbus-5 為 LUNA 發行稅制定了一種新機制,100% 的發行稅都是在 UST 發行時銷毀的,這在 LUNA 和 UST 需求之間創造了一種更簡單、更直接的關系。

從長遠來看,隨着對 Terra 的 UST 穩定幣需求的增長,這一變化預計將給 LUNA 帶來更大的通縮壓力。就像以太坊的 EIP-1559 升級一樣,Terra 2021 年的 Columbus-5 升級代表了 L1s 在快速變化的市場環境中積極適應增長的方式。

五、適應在多鏈世界中不斷增強的連通性

Terra 平臺的主要目標之一是擴大其 UST 穩定幣在整個加密生態系統中的分布,而不考慮其使用的具體區塊鏈或協議。在 Terra 模型中,UST 是在需求不斷增長的時期發行的,在那裏任何人都可以選擇銷毀 LUNA 以換取在當前市場價格下等值的 UST,有效地增加了 UST 的供應。

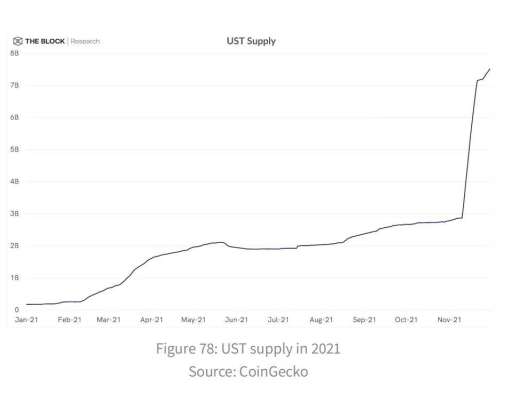

在 2021 年期間,UST 的供應量大幅增加,從年初的約 1.82 億枚增加到 11 月 10 日的約 27 億枚,反映出全年對穩定幣的需求穩步增長。

截至 11 月 22 日,UST 的供應量更是飆升至 72 億枚,僅 12 天就增加了約 45 億枚。最新的需求增長不是自然激增的結果,而是因為 11 月 9 日通過 Terra 提案 133 和 134,該提案指定在 Columbus-5 之前建立的 Terra 社區池在兩周內銷毀 8867.5 萬 LUNA(當時約 45 億美元)。

從預定的 LUNA 銷毀中鑄成的 UST 預計將用於許多計劃,包括為 Terra 的本地保險協議 (稱為 Ozone) 提供資金,為 UST 購买抵押品儲備,並為 UST 的多鏈擴張提供資金。

有趣的是,通過 Columbus-5 升級實現的另一個新特性是將 LUNA/UST 交易費用轉移到 LUNA 質押者,而不是像在以前的主網版本中那樣被銷毀。事實上,最近 LUNA 銷毀對質押獎勵的影響已經可以看到。

自 11 月 10 日以來,對 LUNA 的質押年化收益率已經增加了一倍多,截至本文撰寫時,預期年收益率約為 10.4%。這一收益的增加也有望使 Terra 的兩個 TVL 最大的 DeFi 協議——Anchor 和 Lido——受益,截至 11 月 30 日,這兩個協議共持有 Terra 生態系統中價值 127 億美元的 TVL 中的 99 億美元。

Anchor 的 TVL 主要由 Lido 發行的 bLUNA 抵押品組成,這意味着最近在 Terra 上的質押 LUNA 的收益增加將使兩種協議的用戶受益,並直接轉化為進一步的增長。除了增長和協議貨幣政策,Terra 的 Columbus-5 升級還啓動了一個重要的新級別的網絡互連,在 10 月 21 日激活了 IBC 傳輸。

作為使用 Cosmos SDK 構建的區塊鏈,Terra 理論上可以通過區塊鏈間通信協議 (IBC) 與 Cosmos 生態系統中的任何鏈進行鏈上通信。

隨着現在資產轉移的能力,Terra 在擴展 UST 的存在方面又向前邁進了一步,它已經在其他 L1 生態系統中可用,如以太坊和 Solana。對於 Cosmos 生態系統來說,激活 Terra 的 IBC 傳輸使它更接近 IBC 支持網絡的互聯系統的愿景。

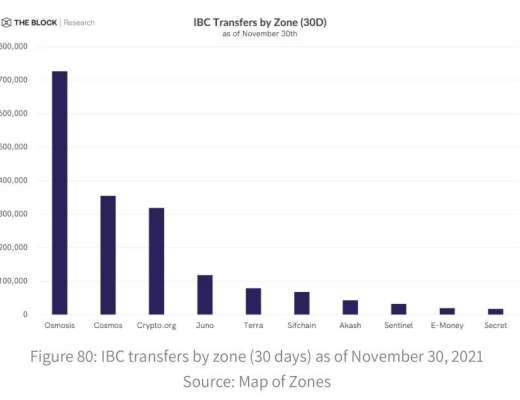

在撰寫本文時,目前 Cosmos 生態系統中有 25 條激活了 IBC 的區塊鏈。從 IBC 傳輸的數量可以看出,Osmosis 目前在 Cosmos 網絡的活躍區域中處於領先地位,其次是 Cosmos Hub 和 Crypto.org。自從 10 月下旬 IBC 啓動以來,Terra 在 11 月的 Cosmos 最活躍區域鏈名單中上升到了第五。

也許,Terra 向 Cosmos 生態系統擴張的最明顯跡象,是 Osmosis 上 Terra 原生資產流動性的上升。作為 IBC 網絡中交易量和流動性最大的 DEX, Osmosis 可以被視為 Cosmos 生態系統一般活動的試金石。

截至 11 月 30 日,UST 和 LUNA 在 Osmosis 上共積累了約 8900 萬美元的流動性,僅次於分別是 Osmosis 和 Cosmos Hub 的原生代幣 OSMO 和 ATOM。

隨着流動性的增加,UST 和 LUNA 現在是 Osmosis 上交易量最大的代幣之一,突顯了 Terra 在 Cosmos 生態系統中的新存在。

目前,這種情況主要局限於 Osmosis 公司,該公司自 6 月發布以來增長迅猛。從那以後,截至 11 月 28 日,Osmosis 上的 TVL 已經增長到大約 6.15 億美元,這主要得益於對 ATOM 持有者的初始空投以及 OSMO 對流動性提供者的持續獎勵。

Osmosis 的流動性激勵是 Osmosis 和 Cosmos Hub 之間的一些關鍵區別的代表,AMM DEX 最初被設想為一個模塊。

最終,Osmosis 在其支持 IBC 的區塊鏈上作為一個獨立的 DEX 被推出,理由是需要對其特性進行快速迭代,而這將受到 Osmosis Hub 質押者相對較慢的治理速度的限制。事實上,這些限制的跡象可以在 Hub 自己的 DEX 實現中看到,即 Gravity DEX。

該 DEX 於 7 月 13 日發布,獲得的流動性比 Osmosis 要少得多,截至本文撰寫時,該公司的 TVL 約為 3400 萬美元。盡管從技術上講,DEX 本身在 7 月份就已經上线了,但通過 Emeris hub 訪問交易所的前端接口直到一個多月後才推出,這凸顯了在受到 hub 提案和投票過程的限制時,為 Cosmos 生態系統構建應用程序的明顯困難。

在撰寫本文時,仍然沒有提供 Gravity DEX 流動性的額外激勵,這是在 DeFi 和 Osmosis DEX 中常見的特徵。直到最近的 11 月 9 日,Cosmos Hub 才通過了一項增加預算和農業模塊的提案,這將允許為特定目的分配 ATOM,並通過一個標准的農業機制來實現這一點。不過,這些模塊的實際實施預計要到 2022 年初。

正如人們所預期的那樣,通過 OSMO 代幣,Osmosis 的流動性激勵機制使其在吸引流動性方面比 Gravity 更有優勢,這再次證明了獎勵在促進 DeFi 中特定用戶行為方面的有效性。在未來,Cosmos Hub 在更廣闊的 Cosmos 生態系統中的角色將更明確地定義為與 IBC 連接的鏈進行交互的中心門戶。

例如,該 Hub 將監督 Gravity Bridge 的創建,該跨鏈橋將允許用戶將 ERC20 資產從以太坊連接到 Cosmos。與其他生態系統一樣,這一跨鏈橋對於 Cosmos 生態系統的普遍採用至關重要,它提供了一種直接的方式,從最成熟的 L1 生態系統轉移價值。

在即將到來的 Vega 升級中,Cosmos 中心還將增加 IBC 路由器功能,這將允許它為支持 IBC 的鏈提供路由服務,並為此收取費用。

Cosmos 生態系統的最大發展之一是 Cosmos Hub 的鏈間安全系統的引入。

從本質上說,這將允許像 Cosmos Hub 這樣的父鏈為子鏈 (如一個支持 IBC 的鏈,如 Osmosis) 生產區塊。雖然預計要到 2022 年第二季度才會發布,但連接到 Cosmos Hub 的網絡可以繼承其安全保障,降低啓用 IBC 的鏈的總體安全成本。

在實現這個共享安全模型時,Cosmos 生態系統將开始看起來與 Polkadot 網絡相似,Polkadot 網絡使用一個主中繼鏈來為連接的平行鏈確定區塊。2021 年,Polkadot 生態系統就像一個現場實驗,尋求建立一個由中繼鏈保護的相互連接的網絡。

大部分的這些活動都發生在 Kusama 網絡上,它作為 Polkadot 版本的測試網,允許在 Polkadot 部署之前在生產環境中快速迭代理論概念。2021 年 Polkadot 生態系統最重要的發展之一是 6 月在 Kusama 舉行了第一次平行鏈拍賣。

通過獨特的平行鏈插槽拍賣過程,產生了像 Karura 和 Moonriver 這樣的平行鏈,用戶能夠第一次實時看到構建在 Substrate 上的網絡生態系統可以是什么模樣。整個下半年,Kusama 的平行鏈拍賣為贏家帶來了寶貴的關注和資金,有效地讓市場選擇最渴望的金融原始品和產品。

衆貸參與者在 KSM 中鎖定了數億美元,以支持他們最喜歡的平行鏈項目,展示了生態系統中項目的整體宣傳,以及拍賣過程中隨着時間的推移而波動的興趣。

到目前為止,Polkadot 的平行鏈插槽的趨勢看起來與 Kusama 的故事相似,Acala 和 Moonbeam 贏得了前兩個插槽,Acala 和 Moonbeam 分別是 Acala 和 Moonriver 的姐妹網絡。

事實上,2021 年在 L1 網絡的構建中,EVM 的使用非常普遍,甚至像 Algorand 這樣的新興 DeFi 生態系統似乎也在尋求借鑑以太坊的經驗,盡管角度略有不同。2021 年 10 月,Tinyman DEX 的推出,是該生態系統對 DeFi 的最大一次衝擊。不過,也許更重要的是它引入了算法和虛擬機 (AVM)。

通過在 Algorand 上开發協議的 AVM 增強工具,該網絡顯然希望復制以太坊 EVM 在發布其智能合約平臺方面的成功。

正如在其他 L1 生態系統中經常看到的那樣,开發人員在熟悉的以太坊工具支持下,在 Kusama 連接的網絡上構建 DeFi 原語的能力,有助於快速發布產品和獲取用戶。Moonriver 最能證明用戶的活躍度,自 6 月份發布以來的 5 個月時間裏,它的 TVL 超過了 3.5 億美元。

近三分之一的 Moonriver 的 TVL 目前鎖定在 Solarbeam DEX,該平臺提供流動性,提供原生代幣 SOLAR 獎勵。Solarbeam 協議的一個關鍵方面是它集成了以太坊和 Moonriver 之間的跨鏈橋,由 Anyswap 協議提供支持。

截至本文撰寫時,Anyswap: Moonriver 橋的 TVL 價值約為 2.84 億美元,目前是以太坊和 kusama 生態系統之間最大的資本轉移來源。10 月 19 日,Bifrost 與 Karura 的合作就體現了這種重要的互聯性,BNC 為在 KaruraSwap DEX 上提供流動性提供獎勵。用戶可以通過在兩個應用程序中使用 XCMP 的簡單界面,在 Bifrost 和 Karura 鏈之間搭建 BNC 的跨鏈橋。

在某種意義上,Bifrost 和 Karura 之間的合作讓人想起了如今主流 DeFi 協議的核心——可組合性,以及不同鏈之間支持代幣的復雜性。與此同時,引入新的跨鏈技術,如 Polkadot 和 Kusama 所採用的 XCM 格式,也伴隨着不可預見的風險,這些風險往往難以預測。

例如,Karura 和 Kusama 生態系統在 10 月 12 日面臨一個重大問題,當時一個攻擊者從 Kusama 的平行鏈账戶中盜走了價值約 320 萬美元的 1 萬 KSM。這個漏洞可能是由於 Kusama 網絡升級到 XCM 消息標准的 v2,而它的平行鏈仍然使用 XCM v1。

作為回應,管理部門迅速禁止了 XCM 轉账,並通過了一項提案,允許他們強制將被盜資金轉回 Kusama 的平行鏈鏈账戶。此類事件以及 Karura 和 Kusama 治理採取的嚴厲措施,凸顯了在經歷重大迭代的基本上未經審計的環境中仍然存在的風險水平。

六、跨鏈橋的主要發展

2021 年跨鏈橋的出現是促進各種 L1 生態系統和當前多鏈景觀崛起的最重要發展之一。作為在不同鏈之間以無許可方式轉移資產的主要方式,這些跨鏈橋已成為實現資本在整個加密生態系統中無縫流動的重要關口。同樣,跟蹤跨鏈橋周圍的活動現在是評估某些生態系統的使用和興趣的有效方法,無論是短期還是長期。

也許在今天的加密領域,跨鏈橋的核心作用的最大例子是以太坊上包裝比特幣資產的急劇上升。自 2021 年年初以來,以太坊上包裝的 BTC 數量從 14 萬左右增加到如今的 316.60 萬。以目前的 BTC 市場價格計算,這意味着以太坊上的 BTC 資產增加了約 100 億美元,很可能在 DeFi 協議中被用作生產資產。

以太坊上的大多數比特幣都以 WBTC 的形式存在,它只能由 CoinList 和 Alameda Research 等中心化托管機構發行。其他包裝的 BTC 資產,如 renBTC,是由去中心化的節點網絡支持的,但它們仍然與實際的 BTC 1:1 支持。

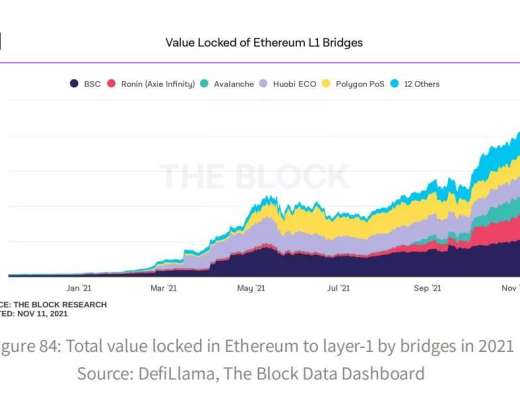

評估 L1 生態系統之間移動的最佳方法不是只看包裝資產的增長,而是看連接各個生態系統的跨鏈橋所鎖定的總價值。特別是 2021 年,大量資金從以太坊轉移到其他 L1 鏈,因為 DeFi 參與者尋求投資其他鏈上出現的早期協議,以及利用在更廣泛的 DeFi 領域中可能發現的有吸引力的收益率。

通過以太坊上的智能合約統計,跨鏈橋的 TVL 2021 年大幅增長,從年初的 6.67 億美元增加到 11 月 30 日的 320 億美元。在從以太坊到其他 L1s 的各種跨鏈橋中,幣安橋已成為最大的跨鏈橋,截至 11 月 30 日,其 TVL 約 104 億美元,反映了 BSC 成為第二大智能合約平臺的崛起。跨鏈橋 2021 年呈現出多種形式,實現方式和去中心化程度各不相同。

例如,幣安橋是最中心化的跨鏈橋之一,因為它完全由幣安管理。當用戶通過幣安橋發送資產時,資產實際上是直接發送到幣安交易所,在那裏,它們仍然作為 BSC 兼容的包裝資產被發行。

雖然在資產托管方面已經存在一個中心點故障,但幣安橋也並非完全不受許可,它禁止使用美國 IP 地址的用戶,這凸顯了中心化橋對 DeFi 的一些主要問題。Avalanche 橋等其他跨鏈橋也實施了額外的安全措施,試圖更好地保護這些現在價值數十億美元的資產。

2021 年,對進出跨鏈橋的資本流動的分析已經成為資本流向特定生態系統的一個特別有意義的指標。例如,另一座反映其 2021 年目標鏈增長的跨鏈橋是 Ronin 橋,熱門遊戲 Axis Infinity 的玩家必須通過該橋才能進入 Ronin 側鏈並與遊戲互動。

在整個 2021 年,在 DeFi 協議中,領先的 P2E 遊戲 Axie Infinity 見證了一些最爆炸性的增長,從 1 月份的平均日用戶 581 人躍升至 11 月份的平均日用戶 12.1 萬。這種增長也可以從 Ronin 側鏈的 TVL 增長中看出,從年初的約 3100 萬美元到 11 月 30 日的 79 億美元。

目前部署的大多數橋的規格都與 ChainSafe 的 ChainBridge 協議類似,ChainSafe 使用了「鎖定和發行,銷毀和釋放」機制。在這個模型中,通過橋接器傳輸的代幣被鎖定在橋接器合約中,並在目標鏈上生成等價的代幣。

當包裝好的代幣通過橋接發送回時,它們將在目標鏈上被鑄造,並從源鏈上的橋接合約中釋放。這種方法在大多數情況下工作得很好,因為它提供了一種簡單的方法,在不改變流通代幣供應的情況下,在轉移期間發行資產。

然而,這種機制的主要缺陷是它需要對轉移資產進行過橋托管,這可能會造成一個脆弱的單點故障。如果跨鏈橋合約被破壞,它可能會導致資金被盜,並使包裝的代幣從橋上變得毫無價值。使用非托管機制進行跨鏈橋傳輸的跨鏈橋之一是 Anyswap 協議,該協議 2021 年作為以太坊和 Fantom 之間的主要跨鏈橋而流行。

Anyswap 結合了流動性交易和普通的發行/銷毀機制,其中像 anyUSDC 這樣的中間代幣用於消除橋接托管的需要。在一個交換的例子中,一個連接 USDC 的用戶將把它存入任何交換,這將在以太坊上 1:1 發行任何 USDC,然後立即銷毀,在 Fantom 上觸發任何 USDC 發行。

然後,它使用 Fantom 上的 anyUSDC:USDC 流動性池來交換 Fantom 上的包裝 USDC。在這種機制下,轉移資產不需要過橋托管,只需要足夠的流動性。

一個顯著的例子是,10 月 6 日,Geist Finance 在 Fantom 上推出,伴隨着異常高的流動性激勵,導致大量資本通過 Anyswap: Fantom 橋湧入 Fantom 生態系統。在短短四天的時間裏,這座橋獲得了超過 30 億美元的存款流動性,其中大部分進入了 Geist Finance 協議。

隨着新借貸協議的回報率迅速下降,資本迅速從 Fantom 生態系統中推出,在 TVL 達到頂峯後僅僅兩周,這座橋就損失了約 18 億美元的 TVL。隨着跨鏈橋在日益增長的多鏈世界中成為越來越重要的價值和活動來源,用戶可能會开始尋找能夠提供速度、安全性和去中心化的理想組合的跨鏈橋。

這些可能看起來類似於 AnySwap 的協議,後者最近也宣布支持非功能性橋接。另一個跨鏈橋也提供非功能性橋接,並开始在許多鏈中獲得牽引力。例如,Wormhole V2 網橋,它使用獨特的通用跨鏈消息傳遞協議,理論上可以允許鏈之間的任何資產轉移。

將來,這種通用消息傳遞格式在技術上允許駐留在一個鏈上的資產在另一個鏈上的 DeFi 協議中使用,而無需離开源鏈。在某種程度上,跨鏈橋本質上代表了預言機問題的一個子集,在這個問題中,提供者一直在尋找速度、准確性和安全性之間的理想折衷。

因此,預言機提供商 Chainlink 在 8 月份宣布將使用其新的跨鏈互操作協議 (CCIP) 進入跨鏈遊戲也就不足為奇了。隨着在越來越多的 L1 生態系統之間進行無許可資產轉移的需求日益增加,跨鏈橋正處於未來跨鏈 DeFi 的中間位置。

在未來,尚不清楚是否會有一座橋最終為大多數跨鏈轉移提供服務。有一件事是肯定的:通向最終跨鏈互操作性的道路將充斥着各種形式的潛在解決方案的出現。最後,得出最好的跨鏈解決方案的唯一方法是讓市場自己決定。

七、以太坊 2 層擴展解決方案的开發

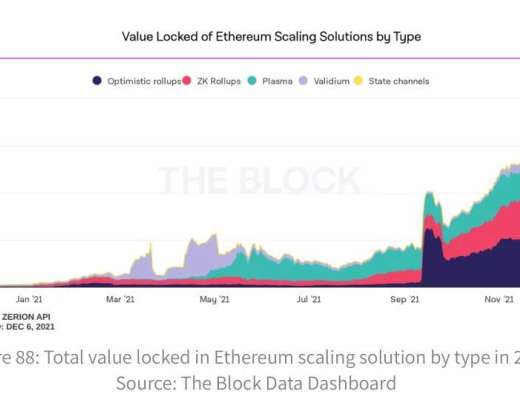

隨着第 1 層鏈繼續威脅以太坊作為智能合約平臺的主導地位,以太坊已經通過利用第 2 層技術 rollup 推進其基礎設施。目前市場有兩類 rollup,分別是 Zero-Knowledge 和 Optimistic,這兩類 rollup 目前都存在於以太坊主網上。

即使沒有代幣發布,第 2 層也見證了 TVL 的顯著增長,這可能會持續到 2022 年。隨着以太坊 2.0 分片鏈計劃於 2022 年推出,再加上代幣分發的可能性,rollup 將在 2022 年得到更大的採用。

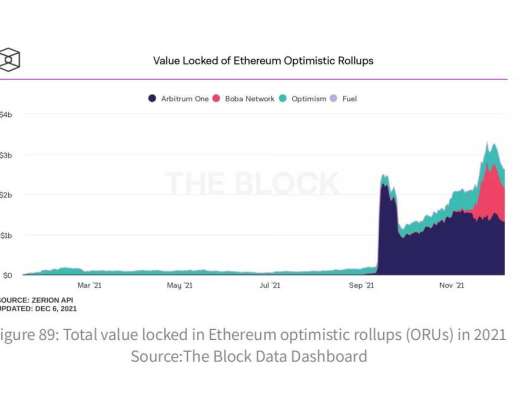

Optimistic rollups

Optimisticrollups (ORUs) 在 2021 年有顯著增長。自 5 月 28 日和 6 月 22 日發布 Arbitrum 和 0ptimistic 主網以來,ORUs 在 TVL 和用戶指標上都有所增長。在撰寫本文時,Arbitrum 和 Optimism 的鎖倉價值分別為 26 億美元和 4 億美元。

Arbitrum 和 Optimistic 的用戶指標都在上升。雖然 Optimistic 確實較早推出 Synthetix,它的主網是在 Arbitrum 之後。也就是說,就唯一地址而言,Optimistic 和 Arbitrum 的增長大致相同,但 Arbitrum 的峯值事務吞吐量明顯高於 Optimistic。

然而,Arbitrum 和 Optimistic 基本上都能夠擁有類似的事務吞吐量,這表明一旦开始允許去中心化應用程序 (DApps) 無許可地部署,Optimistic 將准備好增長。

Arbitrum 和 Optimistic 在 DApp 部署方面的立場截然不同:Arbitrum 積極地尋求盡可能多的 DApp,而 Optimistic 對 DApp 的部署嚴格遵循白名單要求。與 Optimistic 相比,這為 Arbitrum 帶來了一個更大的生態系統。由於 Arbitrum 的 DApp 數量明顯多於 Optimistic(58 個,而不是 6 個),下面的 DApp 優勢圖只列出了 Arbitrum 的顯著協議。

通過 Curve、Balancer 和 SushiSwap, Arbitrum 獲得了顯著增長。更值得注意的是,Abracadabra 在 TVL 中也出現了快速增長,部分原因是其本地代幣 SPELL 價格的快速上漲。這些 DApps 一直主宰着 Arbitrum 的 TVL,並可能在 2022 年繼續這樣做。

另一方面,Optimistic 主要由 Synthetix 主導。這部分是因為在撰寫本文時,Optimistic 只有 6 個 DApps。當更多的 DApp 部署在 Optimistic 上時,Synthetix 的主導地位很有可能最終會下降。

除此之外,還有兩個值得注意的 ORU 在 2021 年最後一個季度獲得了顯著的吸引力,即 Boba 和 Metis。

在撰寫本文時,Metis 只有一個測試網 DEX,而 Boba 已經具有一個功能良好的橋和一個名為 OolongSwap 的本地 DEX,可以用於實際交易。Boba 網絡在 11 月 12 日向 OMG 代幣持有者空投了他們的原生 Boba 代幣。

這導致了空投之前 OMG 代幣價格的大量猜測。更值得注意的是,OMG 永續合約在幣安的融資率達到每兩個小時-2.4%,在空投快照之後,OMG 的價格暴跌。不太可能再出現採用這種模式的空投。

也就是說,在 BOBA 代幣空投後,它出現了 TVL 的急劇增加,主要是由於 BOBA 的本地 DEX OolongSwap 的 TVL 增加。OolongSwap 具有流動性挖礦激勵機制,迅速吸引了大量資金提供流動性。也就是說,OolongSwap 的很大一部分資金可能是僱傭兵,一旦收益不再有吸引力,就可能離开這個生態系統。

另一個值得一提的競爭對手是 Metis DAO,其原生代幣 Metis 在 BOBA 空投後價格上漲。展望未來,考慮到它在一定程度上扭曲了市場價格,任何 L2s 都不太可能以 BOBA 所做的方式重復空投代幣。也就是說,兩個最大的 ORU 很可能最終不得不發布某種形式的代幣。

Zero-Knowledge rollups

2021 年 Zero-Knowledgerollups (ZKRs) 出現了驚人的增長,從 2021 年 1 月 1 日的 4350 萬美元的 TVL 增長到現在鎖定在 ZKR 解決方案上的 19 億美元。Validium 是一種利用有效性證明但在鏈外存儲數據的可擴展解決方案,它也見證了 TVL 全年的增長,盡管沒有 ZKR 那么劇烈。

在 ZKR 領域,最引人注目的亮點之一是使用 StarkEx 來擴展事務吞吐量的 dYdX 的發布。該交易所還推出了治理代幣,導致 TVL 從 9 月 8 日的 9650 萬美元增長至 11 月底 9.3 億美元,成為 ZKRs TVL 增長的主要動力。

ZKR 的其他項目包括 Loopring、ZKSwap V2、zkSync、Aztec 和 Polygon Hermez,所有這些項目的價值自年初以來都有所增長,TVL 的累計價值從年初的 4000 萬美元增至 11 月底的 9.43 億美元。

雖然 Validium 鎖定的價值沒有像 ZKR 版本那樣大幅增長,但值得注意的非功能性項目 Sorare 和 ImmutableX 都使用了 StarkEx。與 dYdX 類似,ImmutableX 在 7 月 22 日宣布了他們的實用代幣,可以用於治理或用於獎勵。

這導致 Immutable X 成為了年末 TVL 最高的 Validium 項目,幾乎達到了 3.5 億美元。在這一年中,ZKSwap V1 實際上擁有最高的 TVL,但由於 V2 的發布和成功,現在已經不再使用。

除了 ZKR 和 Validium 不斷增長的 TVL 之外,我們還可以看到,在某一天,通過對基於有效性證明的伸縮項目的智能合約的存款通知,它們的使用率也在增加。盡管不同項目的發展情況不同,高存款的天數也有所不同,但大多數項目都能從存款功能的需求中獲得持續的利益。

StarkWare 和 Matter Labs 都是有效性證明領域的先驅。2021 年,StarkWare 已於 11 月 29 日將 StarkNet Alpha 推向主網,其目的是為用戶和开發者構建一個完整的第 2 層,通過 ZK-STARKs 連接回主網。

Matter Labs 宣布他們开發的 zkSync 2.0 將採用 zkEVM,一種兼容 EVM 的編譯器。同樣,這兩家公司都在研究創建一種混合的數據可用性,用戶可以選擇數據是存儲在鏈上還是鏈下,开發了 Volition 和 zkPorter 作為他們的解決方案,以合並兩種形式的數據存儲。

八、2022 年第一層平臺和擴展解決方案的競爭前景

2021 年圍繞 L1 和 L2 平臺的大部分討論都集中在擴展性上,特別是在加密和 NFT 成為新的主流關注焦點之際,以太坊的交易費用和使用率達到了創紀錄的高點。理論上,L1 和 L2s 具有不同的技術限制和安全保障。

實際上,從用戶體驗的角度來看,它們目前的功能類似。為了利用 L1 鏈和 L2 鏈的速度和成本改進,用戶必須首先將資金從 L1 鏈 (如以太坊) 上連接起來。

因此,與 L1 到 L1 的跨鏈橋一樣,到 L2s 的跨鏈橋也可以作為從 L1 向特定 L2 流動的資金量的有價值指標。例如,Optimistic 橋上的 TVL 已經從第三季度开始的約 4700 萬美元增長到 11 月 30 日的約 5.17 億美元。

雖然在過去的幾個月裏經歷了超過 10 倍的 TVL 增長,Optimistic 橋的 TVL 與其他主要的 L1 跨鏈橋相比仍然相形見絀,如 BSC,其 TVL 截至 11 月 30 日約為 310 億美元。

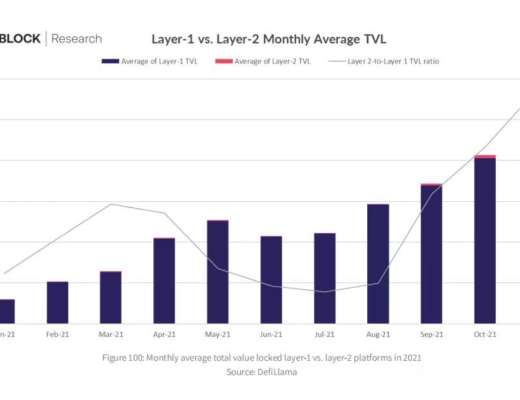

目前,L1s 的優勢在於充當一個更大的整體協議生態系統的宿主,以及關鍵的基礎設施特性,如預言機、跨鏈橋、中心化交易所支持、應用程序支持等。當比較 L1 和 L2 協議中的 TVL 時,這一事實是顯而易見的,這表明目前在 L1 上的 DeFi 活動比在 L2s 上佔優勢。

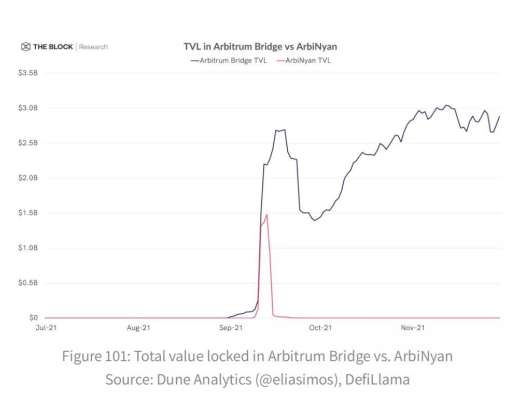

與此同時,L2s 的生長也顯示出越來越強的牽引力。通常情況下,這種增長可以部分解釋為在 L2s 上开始出現的流動性激勵的引入。例如,Arbitrum 上的 ArbiNyan 在 9 月初推出時,代幣通貨膨脹率和 APYs 都非常高,這導致大量唯利是的資本進入 Arbitrum 生態系統以獲取快速收益,但很快就離开了。

也就是說,Arbitrum 和 Optimistic 的 TVL 仍有顯著增長。盡管 ArbiNyan 的資金迅速流入 Arbitrum 並隨後流出,但 Arbitrum 的 TVL 自 9 月初以來仍繼續增長。目前只有少數應用存在於 Optimistic 上,但很有可能在 2022 更多的 DApp 將在該 L2 上運行,這將使 Optimistic 的增長軌跡與 Arbitrum 一樣。

另一個需要考慮的因素是 L2s 的本地代幣的可能性。從根本上說,L2s 還沒有准備好與 L1s 競爭,但我們有充分的理由相信,它們將在 2022 年與 L1s 競爭。入門級 DApp、更大的收益生成機會、低費用、快速交易、以太坊級安全以及本地代幣可能性的綜合效應足以在 L1s 之上跳轉到 L2s。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | 美國商務部長之子牽頭30億美元加密貨幣投資計劃;特朗普稱無意解僱美聯儲主席鮑威爾(4月23日)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC: + 6.39...

交易時刻:特朗普“示弱”後風險資產反彈;渣打銀行與Arthur Hayes看好BTC衝擊20萬美元

1.市場觀察 關鍵詞:特朗普、ETH、BTC 特朗普近日表態無意解僱美聯儲主席鮑威爾,同時承認對中...

評論