读懂 Tranchess Protocol:自带杠杆设计的「加密结构化基金」

导语:Tranchess Protocol 将母基金(Queen)拆解为两个不同风险回报的子基金产品 (Bishop、Rook),从而实现更复杂但高效的链上资产管理方式。

撰文:一棵杨树

6 月 25 日,Tranchess Protocol 在币安智能链(BSC)上线,紧接着 7 月初又完成了由 Three Arrows Capital、Spartan Group 领投的 150 万美元种子轮融资,Binance Labs、LongHash Ventures、IMO Ventures 以及多个 DeFi 领域个人投资者参投。

在《DeFi 新物种:读懂「加密结构化产品」 Ribbon Finance 》中,我们曾介绍了加密世界中的「结构化产品」Ribbon Finance,它通过将一系列衍生品工具组合起来,从而构建成为一种实现特定风险目标的组合投资工具。

而定位于「资产管理与衍生品交易协议」的 Tranchess Protocol 的设计则似乎恰好与之相反——Tranchess 旨在通过将单个投资品类拆解成若干个衍生品投资工具以满足不同的投资需求,更像是加密世界中的「结构化基金」。

什么是「结构化基金」产品?

「结构化基金」又称「分级基金」,是指在一个投资组合(母基金)下,通过对母基金收益和净资产进行分层拆解,从而形成两级或多级呈现差异化风险收益表现的基金份额(子基金)。

以传统金融市场中常见的 A/B 两层分级基金为例,其母基金往往由单个或一篮子投资标的构成(股票、债券或其它高流动性资产),而在此母基金的基础上则可进一步根据风险收益比拆分为 A 和 B 两个子基金。

其中 A 子基金优先保本,持有者的收益仅为 B 提供的固定利息收益,风险几乎为零。

而 B 子基金则相当于 B 从 A 那里借钱进行杠杆投资,所以持有者收益 =「母基金的整体收益 — A 份额的固定利息成本」,也即只需付出给 A 以固定利息成本,便可直接享用包含 B 在内的母基金的整体收益。

但相应地,风险也由 B 独自承担——当母基金净资产跌至接近 A 本金价值时,B 就会被清算 , 从而实现 A 优先保本的目标。

因此 A、B 两个子基金的净值与占比的乘积之和,就等于母基金的净值。同时在具体的产品设计中,A 子基金和 B 子基金的份额比例则直接决定了杠杆的大小,理论上讲在母基金中 A:B 比例越高,B 的杠杆就越高(相当于 B 借的钱越多),同时在遇到波动时的清算风险就越大。

一言以蔽之,「结构化基金」的主要特点是根据风险承担的高低,对应地将基金产品分为两层或多层份额,并分别给予不同的收益分配,从而达到杠杆投资的效果。

因此「结构化基金」的优势也很明显:它可以通过「一个母基金+若干子基金」来满足不同风险偏好投资者的复杂投资组合需求。

Tranchess :国际象棋范的「加密结构化基金」

而 Tranchess 正是直接结合链上的加密投资品以直接满足不同风险偏好投资者的「加密结构化基金」。

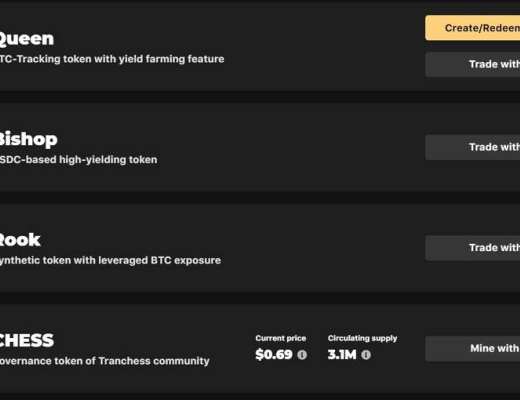

颇有意思的是,Tranchess 是按照国际象棋为其系统内的 4 个角色进行的命名,分别为皇后 Queen(母基金),主教 Bishop(子基金 A),车 Rook(子基金 B),棋子 Chess(协议治理)。

其中前三个角色分别对应的代币 QUEEN、BISHOP 和 ROOK 为 trance 代币(分级代币),而 Chess 对应的代币 CHESS 则为整个协议的治理代币。

QUEEN

QUEEN 可以理解为母基金的代币,每个 QUEEN 都代表母基金的一部分。而母基金投资标的是 BTCB(BSC 链上的锚定比特币产品),相当于跟踪 BTCB 的指数基金,所以 QUEEN 的净资产总价值 = 比特币价值 — 管理费用。

目前根据 Tranchess 官网操作页面,QUEEN 的获取形式可分为两类:1,兑换 BTC (BTCB 形式,即币安智能链 BSC 上与 BTC 挂钩的资产) 为 Queen,然后质押 Queen 挖 Chess2,在「Swap」页面,用 USDC 兑换为 Queen;

截至 7 月 28 日数据,Tranchess 上借助 Queen 的 BTC 质押年化收益高达 76.2%,远高于目前几乎所有 DeFi (7 月 24 日还高达 110% 以上,27 日迅速降至 76%,因此近日来下降速度很快)。

BISHOP

BISHOP 是子基金的对应代币(可以理解为上文提到的 A 子基金),BISHOP 持有人向 Tranche ROOK 持有人提供流动性,每天只赚取无风险的利息收入,不受 BTC 二级市场价格波动的影响。

BISHOP 可由 QUEEN 按比例拆分而得,或在「Swap」页面直接用 USDC 兑换。

ROOK

ROOK 是另一个子基金的对应代币(可以理解为上文提到的 B 子基金),ROOK 持有人每天向 BISHOP 持有人借款,以购买跟踪 BTC 的基金份额,而 ROOK 持有人的回报 =主要基金的损益 - 支付给代币 BISHOP 的利息,也即 ROOK 持有人通过向 BISHOP 持有人借款实现杠杆投资的效果。

ROOK 同样可由 QUEEN 按比例拆分而得,或在「Swap」页面直接用 USDC 兑换。

CHESS

CHESS 是其治理代币,用户在具体使用 Tranchess 时即可获得 CHESS 代币,持有者若想参与治理,则需进一步锁定 CHESS 以获得作为投票权的 VeChes。

而 CHESS 最长可锁定 4 年,收到的 VeChes 数量取决于锁定 CHESS 的时间,这一点几乎和 Cueve (CRV、veCRV)根据锁定时间长短线性决定投票权重的设计如出一辙。

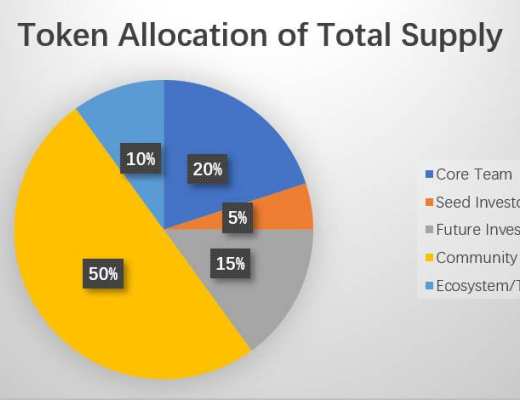

同时 CHESS 总量为 3 亿枚,具体分配为:* 20% ,分批解锁的的核心团队份额;* 5% ,分批解锁的种子投资者份额;* 15% ,预留给未来投资者的份额;* 50% ,流动性挖掘;* 10% ,Tranches 的生态基金;

且按照白皮书计划,CHESS 持有者还可分享系统内各种协议收入的 50% ,比如目前赎回 Queen 所需的 0.1% 的费用,同时在 Tranchess 提供的 QUEEN、BISHOP 和 ROOK 的二级交易市场交易手续费也是协议收入的一种部分。

而流动性挖矿部分的 CHESS ,将在 4 年内以累加的方式在 PancakeSwap 和 Tranches 上分发。譬如第 1 周分发 30 万个,那从第 2 周到第 4 周,每周在上一周的基础上再分发 30 万个代币,那到第 4 周结束时,累计分发量将达到 300 万个,第 5 周分发量则为 240 万个,此后每周环比上周递减 4%,以此循环,详细的分发时间表如下:

Tranchess 的分级 2x 杠杆设计及更大可能

在具体的设计框架中,Tranchess 将风险和收益的不同组合搭配分为了三层,可满足三种不同风险汇报承受能力的用户需求:稳定收益(Bishop)、杠杆交易(Rook)和长期持有(Queen)。

其中一份 QUEEN 可以拆成 0.5 份的的 BISHOP 和 0.5 份的 ROOK,也即杠杆为 2x。

而母基金 Queen 本身则相当于纯 BTC 指数基金,收益浮动和 BTC 二级市场价格直接挂钩,持有 QUEEN 相当于间接持有 BTC。

同时持有 BISHOP 相当于持有保底理财收益的衍生品,持有 ROOK 则相当于 2 倍做多 BTC。

与此同时,虽然 Tranchess 1.0 是直接跟踪 BTCB/USDC 价格的基金,但理论上其实可以跟踪任何单个加密资产或一篮子加密资产,因此 Tranchess Protocol 是一个综合性的资产管理和衍生品交易协议。

而 7 月初的种子轮融资就是将用于 Tranchess 当前版本的后期运维以及计划在 2021 年四季度推出的二期项目的开发,官网也提及 Tranchess Protocol 计划在 2021 年第四季度推出挂钩其他加密货币以及可管理多个加密货币组合的产品,便于用户随时根据市场变化调整自己的投资组合。

小结

在加密世界体量不断扩张的背景下,对应复杂投资组合的不同投资需求也日渐多元化——有人偏爱杠杆,有人厌恶风险,甚至同一个人的不同仓位也分为不同的风险偏好。

而满足这些不同投资偏好的投资产品们往往各自为战,既造成了重复造轮子的资源浪费,也在一定程度上割裂了其背后的流动性。

因此像 Tranchess Protocol 这样尝试通过根据多元化的风险偏好需求,将母基金产品(Queen)对应拆解为数个不同杠杆风险回报的子基金产品 (BISHOP、ROOK),从而实现目前更复杂但高效的链上资产管理方式,提供了一站式满足多种投资偏好组合的方案,值得予以关注。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

链闻ChainNews

文章数量

198粉丝数

0