Ondo Finance:讓DeFi收益風險可控化

在 2020 年初期,DeFi 合約的總鎖倉量只有不到 10 億美元,而在 2021 年巔峯時期總鎖倉量達到了驚人的 900 億美元。DeFi 協議的可組合性讓資產可以無阻力穿梭在不同協議間,產生令人不可思議的資產回報收益。

在傳統金融中,能做到 20% 的年化回報已經令人感到不可思議,但在 DeFi 領域,年化到達 100% 以上都是隨處可見。這么高的收益都是從哪來的?

鏈上收益主要來源有兩個:借貸利息以及交易手續費。

對於借貸利息來說,用戶可將資產存入類似於 Compound 或者 Aave 等借貸協議中,借款人會向資產提供人支付相應的利息。而對於交易手續費來說,用戶可向類似於 Uniswap 或者 SushiSwap 等去中心化交易所中的交易對提供流動性,交易者在進行交易時會向流動性提供者支付一定比例的交易手續費。

然而,雖然 DeFi 協議所提供的收益十分可觀,但其風險也是很高的。尤其是由於加密資產價格高波動性所帶來的無償損失、以及在借貸協議中可能面臨的混合風向(Commingled Risk)等等。這些風險對於習慣了傳統金融風險觀用戶,以及風險厭惡型投資者來說是無法被接受的。所以,DeFi 的收益風險需要可控化。

以分級模式調配不同風險偏好投資者

Ondo Finance 為不同風險偏好的投資者設計了兩種不同投資方案:固定收益和浮動收益。正如傳統金融中的瀑布分級結構,所有收益將先分發給固定收益投資者,隨後剩余所有收益將屬於浮動收益投資者。

Ondo Finance 將流動性提供者進行細分,我們以 DAI/ETH 交易對為例,在此交易對中,固定收益投資者僅需要存入 DAI 提供流動性,而浮動收益提供者負責提供價格波動資產 ETH。策略師會設定固定收益方的最低收益率。投資者們需要在規定時間內進行認購,將資產存入指定金庫合約,在認購期結束後,策略師會將金庫中的資產放入去中心化交易所中提供流動性。在投資到期日時,策略師會撤出流動性,並先支付固定收益投資者的本金和收益,剩余的超額收益將全部屬於浮動收益投資者。

不同的資產交易對以及對於流動性提供者的拆分可以最大限度的滿足不同投資者的風險偏好以及收益需求。

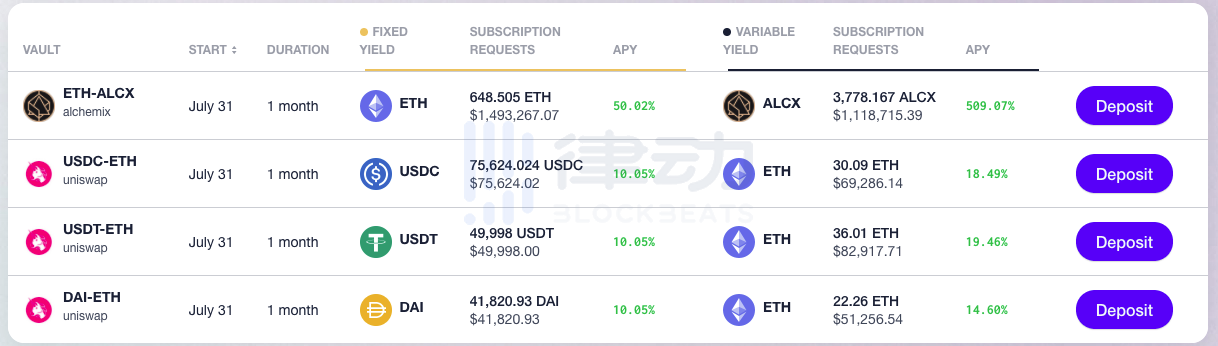

Ondo Finance 即將开啓認購的產品

從上圖我們可以看到 Ondo Finance 即將在 7 月 31 日开啓認購的 4 款產品。這四款產品的投資周期都是 1 個月,他們分別是 ETH/ALCX、USDC/ETH、USDT/ETH、DAI/ETH。後三個產品與之前我們舉的例子十分相似,對於固定收益投資者來說,他們只需要存入穩定幣即可,而浮動收益投資者需要存入 ETH。但 ETH/ALCX 交易對就不太一樣了,固定收益投資者需要存入價格波動、風險較低的 ETH,而浮動收益投資者需要存入風險較高的 ALCX。此產品相較於其他三款產品風險更高,所以我們可以看到 ALCX 的預估浮動收益可達到 509%,固定收益端 ETH 的收益也可達到 50%。

直至撰文時,Ondo Finance 第一期總鎖倉量已達到近 300 萬美元。

最初,為了減少協議被攻擊後投資者所受到的損失,協議將在最初限制每款產品的投資硬頂。最初,三款穩定幣/ETH 交易對的投資硬頂為每款 100 萬美元,ETH/ALCX 的硬頂為 200 萬美元。在未來,硬頂將會慢慢上升,最終將取消硬頂限制。

同樣,Ondo 的投資產品在未來也將不設置投資周期,成為永續產品。在產品種類端,不同的策略師將針對更多資產設計更多樣的策略。

Ondo Finance 的現在與未來

據 PitchBook 資料顯示,Ondo Finance 已經成功獲得了 Pantera Capital 的支持,但具體信息尚未公开。

從合約安全角度來看,Ondo Finance 已經通過來派盾 Peckshield 以及 CertiK 兩家第三方審計機構的審計,正在等待 Quantstamp 的最終結果。

Ondo Finance 至今還沒有協議原生代幣,也還沒有發布代幣的計劃。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

學孫宇晨貼川普屁股拚翻身?幣安傳「與川普家族洽談商業交易」、擬上架WLFI穩定幣

據 華爾街日報 報導 ,幣安高層上月與美國財政部官員會晤時提出要求,希望撤除負責監督其反洗錢法合規...

Arthur Hayes:比特幣將進入「只漲不跌模式」!天才交易員Eugene做空山寨幣止損離場轉向觀望

受 關稅戰衝擊,加密貨幣市場在本周稍早大跌,比特幣一度在 7 日跌至 74500 美元低點,不過隨...

評論