五分鐘讀懂Divergence:基於AMM的二元期權如何實現鏈上“定制化”風險對衝

5·19 歷史性的加密貨幣市場崩盤式下跌帶來了中心化交易所巨額資金爆倉並徹底點燃了市場關於牛市終結討論熱度的同時,也讓在過去一整年都沉浸在牛市歡愉中的 DeFi 市場經歷了一場「血的洗禮」,數額同樣可觀的清算量讓鏈上擁堵的狀況一度達到極致,天價 Gas 背後是市場參與者在行情風險爆發時「無處藏身」的無奈。

畢竟對於 DeFi 市場來說,雖然目前生態內的樂高組件種類已經相當可觀,但是對於鏈上資產,尤其是市場參與者用於流動性挖礦的 LP 代幣以及挖礦獎勵的原生代幣來說,如何有效對衝價格波動風險的問題一直沒有被有效解決,現有的 DeFi 保險類產品支持的投保標的相對單一,較難實現有效的風險對衝,而本文介紹的 Divergence 旨在利用高度「定制化」的期權產品進行風險對衝,進而解決這一問題。

Divergence 是什么?

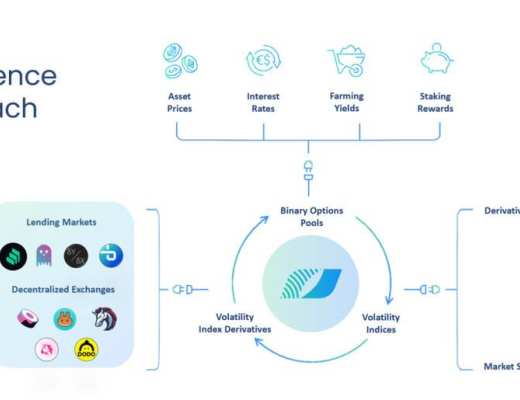

Divergence 是一個去中心化波動率衍生品平臺,旨在為用戶對衝其 DeFi 資產原生波動性風險敞口提供一個簡單的解決方案。此外還為流動性提供者提供了一種獲取波動率溢價收益的途徑,可作為借貸收益以及從其他協議中取得流動性挖礦收益外的額外收益來源。

首個產品是一個基於 AMM 的二元期權市場,標的覆蓋底層資產價格、利率乃至質押收益等等。目前主要期權產品中 , 流動性聚集在中心化交易所且基本都以 BTC 或 ETH 等主流資產作為交易品種,使用 BTC 或 ETH 等主流資產進行交易。Divergence 的二元期權產品的交易品種是用戶指定的 DeFi 交易對,用來提供流動性和交易的資金也是 DeFi 資產,甚至可以是 DeFi 生態中的二層乃至三層資產,有效提升了期權產品的可組合性。

簡單來說,就是 Divergence 支持使用幾乎所有的同質化代幣來創建一個期權產品,比如像 Aave、Compound 等主流借貸產品的利率、不同 PoS 資產的質押獎勵以及鏈上的各類錨定資產以及去中心化穩定幣等,都可以成為期權產品的標的。此外,用戶還可以自主設定行權價和到期時間,而由於協議沒有要求抵押品和期權的標的必須相同,因此還可以使用穩定幣或其他資產來創建非標准化期權 (exotic options)。

Divergence 通過流動性資金池自動展期來解決市場連續性問題,從而降低了流動性提供者在智能合約環境中管理到期問題的成本,同時也保障了自身流動性的持續性。這也就意味着這類產品可以實現持續的市場價格發現,並為未來推出波動性指數和指數衍生品提供了可能。

另外,對於資金規模較小的流動性提供者而言,在中心化訂單簿環境的交易所中保持不同行權價和到期日的期權頭寸必然會導致資金利用率大打折扣,而 Divergence 上的流動性提供者可以直接使用 LP 代幣參與做市,並且在一個池子只需要提供一種代幣資產就可以完成二元期權的鑄造,流動性供應和交易,期權代幣的出售和購买也不需要進行超額抵押,這都有效提升了系統整體的資金利用效率。

為什么選擇了二元期權?

在協議層面,Divergence 專注於構建衍生品的包容性,以充分利用不斷擴大的去中心化金融領域的波動性。考慮到目前的 DeFi 市場參與者暴露在各種金融風險敞口之下,因此借助動態生成的衍生品實現風險對衝是市場剛需,而二元期權可以成為一個足夠理想的「解題方案」。

與期貨產品不同,期權提供了非线性的風險回報結構,使期權購买者能夠以比直接交易更低的成本構建資產的槓杆頭寸。可以構建由不同 DeFi 資產的波動率風險敞口組成的二元期權投資組合,而其中許多期權標的目前都無法在中心化交易所的期權市場中找到。此外,二元期權具有理想的定價機制,可以使买賣雙方在期權到期時交換預定數量的代幣。在 Divergence 池子中,二元期權代幣到期時如果滿足行權價,則可以獲得一份抵押品,否則收益為零。二元看漲期權和二元看跌期權的價格以抵押品為單位進行報價和交易,並且兩者相加永遠都保持為一份抵押品。這一計價機制對於散戶而言,要比傳統的標准期權容易理解得多。舉例來說,使用 0.5 份抵押品購买的一個看漲或看跌期權的最大回報是一份抵押品,或者本金的 2 倍。

總的來說,Divergence 旨在增強鏈上期權市場的可組合性、連續性和資金效率,通過為其它 DeFi 協議建立金融風險管理和收益增強層,激勵各類 DeFi 協議的進一步採用。

基於 AMM 的二元期權市場如何實現?

流動性提供者在存入了一定數量的抵押品的同時,就鑄造出了相同數量的看漲和看跌的二元期權代幣並將其注入到了資金池之中,而流動性池創建者在做市時可自行定義看漲和看跌期權的初始定價、行權價格和到期周期。隨後隨着看漲和看跌期權價格與初始定價偏離,一旦有更多流動性資金注入,將由智能合約根據屆時歸屬看漲期權和看跌期權的質押物比例,計算可鑄造出的二元期權代幣數量。

當交易者將抵押品存入流動性池中买入看漲期權時,他添加的抵押品將被分配到看漲期權側。根據看漲期權方的乘積公式,交易者將能夠以更新後的價格購买看漲期權代幣。此時看跌期權價格將更新為 1 減去新的看漲期權價格,之後,看跌期權方面的抵押品和乘積公式將相應地更新。同時,智能合約還將計算添加到流動性池中的抵押品盈余數額。

此外 Divergence 還優化了大多數存在時間參數的衍生品代幣保持流動性連續性的問題,到期的期權不需要再創建新合約,一個期權市場將一直使用同一個合約,每一個到期日均是一個「輪次」和智能合約的狀態。隨着期權到期後不斷展期,流動性將一直留在池中,直到被撤走為止。

在期權到期之前,流動性提供者可以在已售出的期權對抵押品的最大索償要求得到滿足且提早撤資費已支付的條件下,撤回其流動性份額,同時一定數量的期權代幣將按其提取流動性所佔比例被焚毀。由於為滿足期權可能的最大索償要求而提供了流動性儲備,即使所有流動性提供者在到期前都撤回了流動性,智能合約系統仍將保留流動性來保證用戶的正常交易。

發展线路圖

除了推出基於 AMM 的二元期權產品以外,未來 Divergence 還會實現對於以太坊 Layer2 的集成,並將开發一種名為「SPQA」的智能報價算法以針對實時波動率變化進行調整來幫助流動性提供者根據市場條件的變化來動態更新報價。除此以外,Divergence 還計劃為 LP 提供「投資組合保證金」以及為智能合約系統增加槓杆等進一步提高 DeFi 參與者資金利用率的可能性。而上述所有功能都將通過治理模塊由社區決定未來推出的節奏。

而計劃在今年三季度推出的 2.0 版本中,Divergence 還將推出波動率指數以及相關的指數衍生品,用戶可以借助該產品實現做多或者做空代幣化的波動率標的,除了可用於風險對衝以外,這類產品還有可能演變成一個類似 VIX 指數衍生市場的,獨立的去中心化波動率市場。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

從Treasure到Sharpnel,Web3初創項目燒光融資邁入寒冬

@OdailyChina @XiaMiPP 加密市場,似乎正在經歷一場深刻的寒冬。 就在半年前,我...

Matrixport市場觀察:短期市場情緒波動劇烈,BTC暫守79k支撐位

受美國對等關稅影響,全球資產進入恐慌性拋售階段。BTC 在過去一周走勢相對堅挺但依舊受宏觀因素影響...

一個偉大的創始人應該是什么樣?深度側寫 Paradigm 聯創 Matt Huang

“ 有時我覺得自己在管理 X 战警學院 ”,Matt Huang把他創立的120億美元的加密風投公...

鏈聞ChainNews

文章數量

198粉絲數

0

評論