三分鐘了解 DeFi 衍生品平臺 dFuture 做市模式與代幣經濟

3 月 31 日,由 Mix 集團旗下 Mix Labs 實驗室發起並孵化的 dFuture 在火幣生態鏈 Heco 和幣安智能鏈 BSC 同時上线運行一個月,合計取得日均 4000 萬 USDT 總鎖倉量(TVL)、日均 2.8 億 USDT 合約交易量以及 3 萬多個合約互動地址數的靚麗成績。

DeFi 自去年夏天爆發式增長以來,去中心化交易和借貸板塊憑借龍頭 Uniswap、Compound 崛起得以長足發展,但去中心化衍生品領域的交易市值佔整個數字資產市場體量還不到一半。在傳統金融市場中,衍生品交易量遠高於現貨,據 Statista 數據,2018 年現貨金融商品總值為 4710 億美元,衍生品總值為 11.5 兆美元,相差近 20 倍。毫無疑問,去中心化衍生品有着巨大的發展空間,尤其是在今年大量機構進入數字資產市場、比特幣大漲的勢頭下,用戶對衍生品的需求愈發強烈,都希望希望利用衍生品來發現價格、規避風險、套期保值,獲得更多的價值捕獲。

然而,目前去中心化衍生品交易發展現狀遠遠不能滿足市場需求。究其原因,衍生品交易作為帶有槓杆的保證金交易,自然存在風險,交易平臺多採用訂單簿(order book)的交易模式,讓交易者互為對手盤來規避風險。實際交易時,交易平臺的撮合引擎會為多單交易者尋找匹配的空單交易者,並撮合完成交易。如果平臺的交易用戶非常多並且活躍,這種撮合交易能非常快速高效完成;但目前去中心化交易平臺用戶少且交易不活躍,掛單就很難成交,需要等待很長的時間;如果直接喫單,其深度很小,而且交易滑點很大,這種遠劣於中心化交易所的交易體驗則會降低 DEX 平臺用戶的交易意愿,從而陷入惡性循環。

獨創的 QCAMM 模式

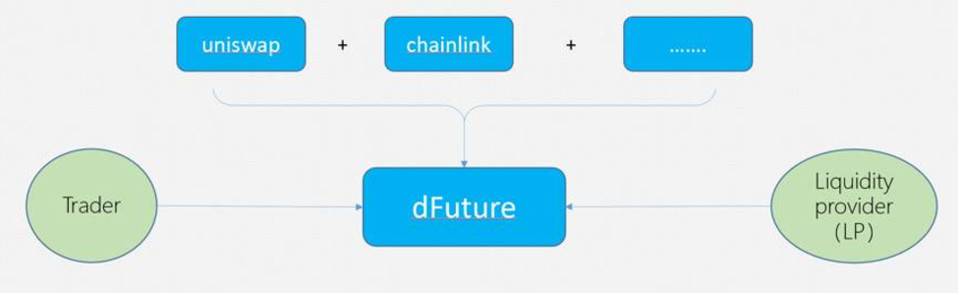

dFuture 並沒有採用訂單薄的交易模式,而是採用自己獨創的 QCAMM (Quoted Price and Constant Sum Based Automated Market Maker,基於外部報價和基於恆定和公式的自動做市商)模式。QCAMM 的主要特點包括:

外部報價:交易價格並不是像 AMM 一樣,由算法決定,而是從多個外部去中心化數據源獲取,包括 Chainlink、OpenOracle、Wootrade、Uniswap、Mdex、PancakeSwap 等預言機和去中心化交易所;

零滑點:交易者在平臺允許开倉金額範圍內,以當前報價直接喫單成交,不存在價格滑點;

交易深度深:交易者交易深度只取決於 LP (流動性提供者)抵押金額和平臺裸頭寸大小;

沒有無常損失:LP 只需要抵押單一的結算貨幣,目前為 USDT。通過僅抵押 USDT,QCAMM 中不存在無常損失;這一設計從較長投資周期看可以確保 LP 無風險獲利。

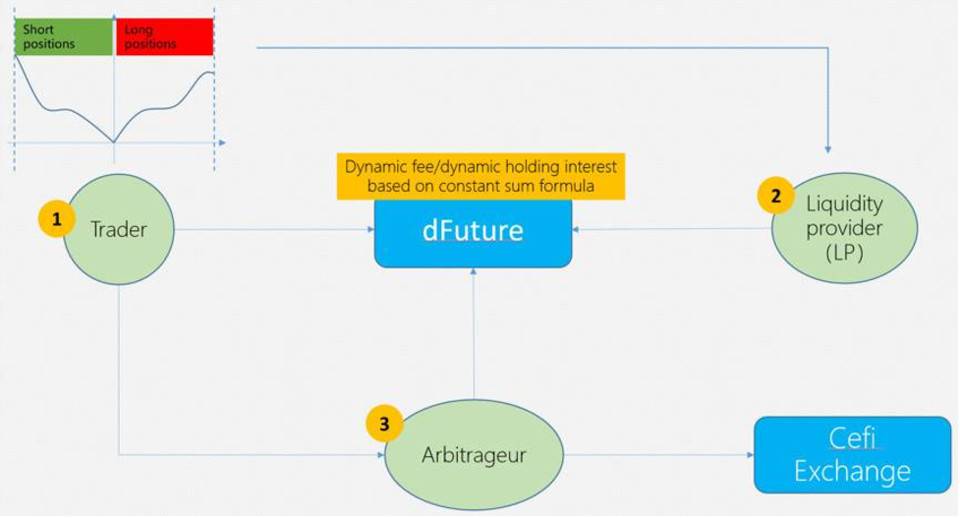

由於交易者是按 QCAMM 模式綜合多個外部報價形成的平臺價格直接與對手方完成做多或做空交易,交易價格沒有滑點。此時的交易深度,取決於對手方的交易深度。交易者的對手方分為反向交易者和 LP,如果目前反向交易者的總頭寸更多,交易者相當於和反向交易者形成對手盤;如果反向交易者的總頭寸少,則交易者相當於和 LP 形成對手盤。因此,交易者的交易深度由 LP 抵押總額和平臺裸頭寸(裸頭寸 = 平臺多單總頭寸—平臺空單總頭寸)共同計算,在平臺裸頭寸與交易者交易方向一致時,交易深度 = LP 抵押總額 — 平臺裸頭寸;方向相反時,交易深度 = LP 抵押總額 + 平臺裸頭寸。在大部分情況下,dFuture 的交易深度遠遠好於中心化交易所。

在 QCAMM 模式中,dFuture 的 LP 目前只需要抵押單一結算幣種,目前為 USDT,所以不存在無常損失的風險。LP 面對的主要風險,是平臺裸頭寸不為零時,LP 與交易者為對手盤,此時裸頭寸即為 LP 的風險敞口。QCAMM 協議通過「動態手續費 / 動態持倉費」的機制,引入套利者角色在平臺主動交易,從而形成平臺的動態平衡,將 LP 風險控制在較低水平波動,從而實現 LP 的無風險獲利。

dFuture 所有操作都部署在鏈上,所以交易規則透明,且不會變動。過去時常可以看到部分中心化交易所在最後一刻更改交易規則,變動保證金比例,由於 dFuture 是去中心化衍生品交易協議,因此所有交易收費規則都記錄在智能合約內,對所有人可見,無法黑箱操作;在資產保護方面,LP 的抵押資產鎖定在智能合約中,只能通過公开的智能合約進行操作;交易者只有在开倉時,才會將开倉保證金打入智能合約,相當於自我托管,無需第三方中介,不會產生如中心化交易所資金被黑,結果用戶遭殃的情況。

DFT 代幣經濟模型

為快速啓動產品,dFuture 精心設計其經濟模型,推出治理代幣 DFT,其有以下 5 個主要功能:

交易分潤:dFuture 平臺的一項主要收入是來自交易者的交易手續費。平臺用戶可以通過在平臺抵押 DFT,按抵押 DFT 佔比份額獲取平臺交易手續費的 40% 的等比例部分,該部分手續費以 USDT 形式支付給用戶;

二池挖礦:可以通過將 DFT 抵押在 Heco 的 MDEX 或者 BSC 的 Pancakeswap 上提供流動性,獲取 15%DFT 流動性挖礦,同時獲得 20% 的合約池 USDT 交易手續費;

回購銷毀:dFuture 平臺會將手續費總收入中的 20% 用於回購並銷毀 DFT;

交易手續費折扣:交易者抵押 DFT 後,可以獲得交易手續費的打折。目前交易者可以抵押 5000 到 1 萬之間的 DFT,獲得 95% 到 90% 之間的交易手續費折扣比例;

LP 鎖倉加速:LP 可以通過抵押 DFT,讓自己抵押 USDT 獲取 DFT 的過程加速。目前 LP 抵押加速時,DFT 與 USDT 的比例為 1:2,就是 1DFT 可以加速 2USDT;

DAO 治理的投票權:所有被抵押的 DFT,包括抵押用於交易分紅的 DFT 或者抵押用於 LP 鎖倉加速的 DFT,都會獲得相應的投票權,社區可以通過投票,對 dFuture 平臺的所有參數進行修改和調整,從而滿足更多不同的交易者和 LP 需求,比如添加更高風險波動率的 LP 抵押池;添加更多的交易對;添加 ETH、USDC 等更多的交易底對;添加更多的預言機等。

DFT 的總供應量約為 4 億,其中 10% 作為團隊獎勵,用於團隊運營、技術研發等,在上线後 24 個月內线性解鎖;10% 作為早期投資者份額,為 dFuture 的發展提供充足有利的資金與資源,在上线後 12 個月內线性解鎖;15% 提供給在 MDEX 和 PancakeSwap 上為 DFT 提供流動性的用戶,即 LP Token 挖礦;1% 用於 FOMO 獎勵;以上兩部分伴隨出塊產出;3% 用於空投;1% 用於社區建設。

剩余的 60% 用於 Heco 和 BSC 上的流動性挖礦和交易挖礦,其中 30% 用於平臺交易挖礦,30% 用於流動性抵押挖礦。其中 Heco 和 BSC 上各發行 2 億 DFT,Heco 和 BSC 的每個區塊挖礦獎勵為 7.6 個 DFT,其中 dFuture 平臺流動性挖礦獲得 3 個 DFT,dFuture 合約交易挖礦獲得 3 個 DFT,第三方平臺 DFT 交易對 LP Token 挖礦獲得 1.5 個 DFT,FOMO 池獲得 0.1 個 DFT。

目前,交易者主要有兩種方式可獲得 DFT:

交易挖礦:交易挖礦獎勵根據用戶前一日有效交易量佔當天平臺全部有效交易量比例,按比例分得 DFT 挖礦獎勵;

dFuture FOMO 獎勵池:如果超過(包含) 150 個區塊時間段沒有用戶在平臺交易,則 FOMO 池中的所有 DFT 獎勵給無交易之前的最後一位交易者;

另外,為鼓勵交易向減少裸頭寸的方向傾斜,交易者可以通過反裸頭寸方向交易的方法額外獲得 USDT 獎勵;為鼓勵持倉向降低裸頭寸的方向傾斜,交易者可以通過反裸頭寸方向持倉的方法額外獲得 USDT 獎勵。而 LP 可以藉由抵押代幣至交易池內,獲得部分交易手續費以及 DFT 代幣。有意思的是,由於持有 DFT 則可以減免手續費,未來如果越來越多交易者到 dFuture 平臺交易,DFT 就會越值錢,也就是說,交易不僅不會花手續費,甚至有可能交易賺手續費。

同時上线兩大交易所公鏈

dFuture 於去年 12 月 21 日至今年 2 月 9 日在以太坊平臺上進行公測,有來自 15 個國家的超過 17500 個地址參與了交易,每日平均有超過 1000 個交易地址开倉,共完成了 55 萬筆开倉交易。有超過 10000 個地址參與了 LP 流動性抵押,超過 95% 的地址在完成抵押的 12 小時內即實現了盈利,只計算交易手續費和利息收益的情況下,LP 的年化收益率達到了平均年化 600% 左右。通過公測,dFuture 進一步驗證了基於恆定和公式的 QCAMM 模式設計的有效性和健壯性,驗證了在套利者持續套利的情況下,LP 的長期風險敞口一直維持在一個較低水平,實現了穩定的收益和獲利。

但是,dFuture 公測遇到了以太坊交易手續費過高和搶跑攻擊(front-running)這兩個棘手的問題。隨着以太坊價格一路飆升,以太坊 Gas 費也快速上漲,在 dFuture 上每一筆开倉需要支付的以太坊手續費大約 50 到 60 美元,對 dFuture 准備起步建立良性的去中心化衍生品交易生態頗為不利;其次是搶跑攻擊,由於 dFuture 是通過外部喂價形成平臺價格指數,由於以太坊需要 15 秒出一個區塊,dFuture 的平臺價格需要等待 15 秒才能更新一次,這就為交易套利提供了充足的空間。針對這個問題,去中心化現貨交易平臺通常是通過提高交易手續費來降低風險,但由於 dFuture 是帶槓杆的衍生品交易,提高手續費會導致交易成本大幅提升。

為徹底解決上述以太坊平臺導致的問題,團隊果斷選擇 2 月 28 日在火幣生態鏈 Heco 和幣安智能鏈 BSC 部署並上线 dFuture。相比於以太坊,Heco 和 BSC 都具備較快的出塊速度和較短的確認時間,dFuture 能夠實現快速更新平臺價格,有效避免搶跑攻擊;Heco 和 BSC 的 Gas 費都遠遠低於以太坊,讓交易者能夠以更低的成本在 dFuture 平臺开倉交易;同時,Heco 和 BSC 都擁有大量和優質的交易用戶,dFuture 作為目前唯一一個基於 QCAMM 構建的 DeFi 衍生品交易所,為 Heco 和 BSC 的用戶帶來更絲滑的交易體驗和更良好的用戶體驗。上线一個月來,dFuture 與 Heco 和 BSC 合作接連不斷推出 DFT 閃兌、开啓流動性交易池、开放二池挖礦功能,LP Token 抵押挖礦功能,使得這兩條鏈上的 USDT 流動性挖礦累計回報率、LP Token 挖礦年化回報率分別穩定在 150% 和 500% 左右,助推 dFuture 成長為目前交易量第一的去中心化衍生品交易平臺。

接下來,在平臺基本穩定運行後,dFuture 將开始產品功能的進一步迭代升級,首先會響應社區聲音,盡快完善移動端的各項功能,讓用戶在移動端也獲得順滑的交易體驗;其次,dFuture 將上线止盈止損功能,讓用戶可以放心持倉;同時,也將在聽取社區的意見基礎上线更多如 Link、Dot 等更多交易品種。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

日報 | Binance Wallet 將上线 StakeStone TGE;幣安確認 FDUSD 能夠進行 1:1 儲備支持

孫宇晨發難,FDUSD 脫錨:FDT 會是 2025 年第一雷嗎? 穩定幣比行情還不穩。 Root...

解碼Wayfinder潛在空投:現在交互還來得及嗎?有哪些參與方式?

@OdailyChina @XiaMiPP 在過去一周, Wayfinder 穩坐 Kaito P...

LBank 2025年第一季度報告:交易量突破40億美元,流量激增20%

新加坡, 2025 年 4 月 1 日 — LBank( lbank.com ),全球領先的加密貨...

鏈聞ChainNews

文章數量

198粉絲數

0

評論