除了股票和貨幣 DeFi 協議UMA 還能在合成資產上創造多大想象空間?

基於 UMA 協議开發的合成資產考慮到了趣味性或用戶需求,這或許才是「合成資產」應該有的樣子,而不是被「預言機」束縛想象力。

撰文:潘致雄

雖然合成資產概念近兩年內在去中心化金融 (DeFi) 領域增長迅猛,但是目前 DeFi 的合成資產協議仍普遍局限於簡單合成「股票」及「加密貨幣」等資產。

實際上,「合成資產」可以把各種有交易價值的數據搬到鏈上,以支持有交易需求的用戶進行風險對衝、投機、投資,甚至搭建類似於期權結構的營銷工具。而 DeFi 協議 UMA 探索的就是在「預言機最小化」的前提下,徹底打开 DeFi 合成資產的想象空間。

作為加密貨幣和區塊鏈的原生概念,「合成資產」協議中最廣為人知的是 Synthetix,總市值一度超過 40 億美元。它利用預言機將鏈外資產的數據搬到鏈上,然後通過超高的抵押率實現價格錨定。而 UMA 則設計了一套完全不同的合成資產機制,通過引入博弈,盡可能減少使用「預言機」,或許這就是 UMA 可以設計更多樣化合成資產的原因之一。

當前 Synthetix 鎖倉量超過 23 億美元

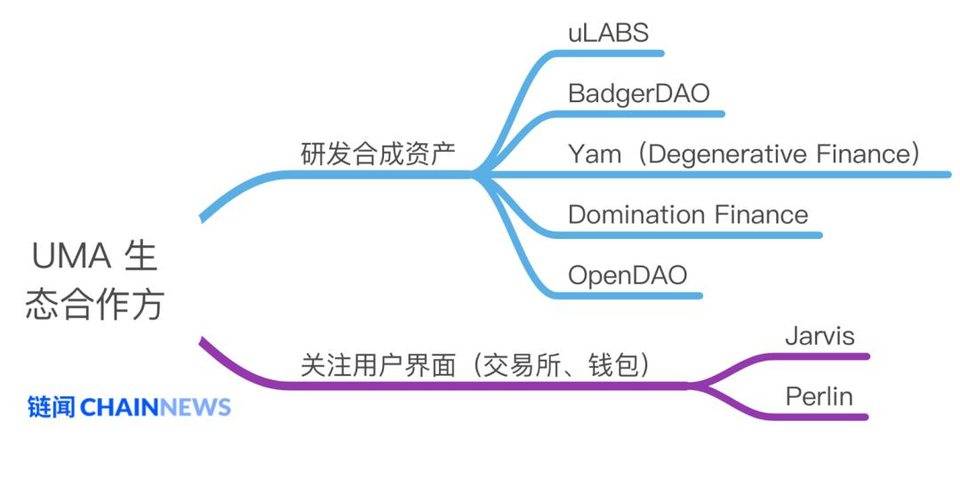

另一方面,UMA 作為一個協議,各種合成資產的創建是可以通過其他第三方團隊實現的,所以 UMA 生態中有越來越多的合作方,同時也誕生了諸如「比特幣市值佔比」、「結構化金融產品」、「KPI Option」等千奇百怪的合成資產。

UMA 的合成資產機制

UMA 的全稱是 Universal Market Access (通用市場入口) ,原本的定位是「合成資產協議」,後來又加上了「去中心化金融合約平臺」。所以從 UMA 的愿景來看,就是為了解決用戶可以在區塊鏈上接入各種其他市場或資產的難題。

UMA 聯合創始人曾表示,UMA 是通過三點實現金融合約安全性的:無喂價的金融合約、一個基於治理代幣實現經濟擔保的數據驗證機制以及異步的預言機延遲機制。

UMA 設計的基本哲學是無喂價,以最小化鏈上預言機的使用,以減少預言機攻擊的頻率和攻擊面,主要通過引入「清算者」和「爭議者」這兩個參與者實現,本質上是一種博弈機制。

最小化預言機的採用

該機制假定合成代幣的抵押頭寸的抵押率都是充足可償付的,一旦抵押物價格波動出現抵押率不足,任何人都可以基於鏈下價格實現清算,並獲得收益,這就是「清算者」。如果該清算出現爭議,就需要引入另一個角色「爭議者」了。

如果對清算行為持有異議,爭議者可提出爭議。

由於發起清算之前,「清算者」須抵押一定數量的資金,而「爭議者」也需要抵押一定的保證金,因此,最終裁決如果證明「爭議者」是正確的,則「爭議者」可獲得來自清算人支付的罰金。反之亦然,如果「爭議者」被證明是不正確的,則將喪失抵押的保證金。

該博弈機制保證參與者有充分的經濟動機參與博弈,最終保證價格是可靠且可信賴的。

這就有點類似現實中的法庭,只在出現爭議時起作用。兩個籤訂合約的對手方,只要都合法守法,那么將永遠不會用到法院系統,只有出現糾紛才需要法庭的裁決。

UMA 將「預言機」重新定義為一種法院爭端解決系統,認為如果這些爭議無法通過合約自身編寫的機制來解決的話,那么,預言機應該用作為解決爭議的後盾。

鏈聞曾在去年詳細介紹了 UMA 的運行原理,可參考這篇文章: 《符合人性的博弈設計才是最安全的?UMA 創始人詳述如何抵御閃電貸攻擊》

4 個月內吸引超過 7 個生態合作夥伴

UMA 在創建新型合成資產時,與 Synthetix 最不相同的地方在於,Synthetix 只需要預言機提供價格即可,而 UMA 則需要專業的團隊在 UMA 協議的框架下开發特定的智能合約,才能上线全新的合成資產。

所以 UMA 的優勢在於,可以創建更自定義化、更有趣的合成資產,而 Synthetix 的優勢在於上线新資產的技術難度更低。正因為此,UMA 推出了激勵开發者創建合成資產 (金融產品) 的活動,以鼓勵協議生態更快的發展。

現在已經有越來越多的 DeFi 協議开始與 UMA 展开深度合作,同時也有團隊專職為 UMA 的生態开發新型的合成資產。

uLABS:為 UMA 協議提供最佳實踐

第一方的團隊是 UMA 自己於去年 11 月組建的專為設計金融產品的新組織 uLABS,為生態提供一些基礎的想法和最佳實踐,後續就可以遷移至其他團隊迭代和开發。

UMA 技術推廣員 Sean Brown 和財務主管 Kevin Chan 將推動 uLABS 在主網上部署新產品,uLABS 將首先推出代幣 uGAS,以追蹤以太坊 Gas 價格,允許進行套期保值和投機行為。之後 uGAS 遷移至由其他團隊負責。

鏈接

BadgerDAO:利用 UMA 構建基於 BTC 的合成資產

BadgerDAO 是專注於將比特幣帶入 DeFi 的去中心化組織,他們通過與 UMA 的合作實現收益美元產品,甚至還提議與 SushiSwap 和 UMA 聯合實現特定的機槍池功能,或者是進行聯合激勵。

鏈接

Yam:合作推出衍生品交易平臺

DeFi 項目 Yam Finance 原目標是开發一套基於算法穩定幣協議 Ampleforth 改進的彈性供應機制穩定幣,隨時根據市場情況進行通脹或通縮,旨在將每個 YAM 代幣的價格維持為 1 美元。

隨着 Yam 逐漸淡出 DeFi 社區,他們又決定與 UMA 進行合作,推出 DeFi 衍生品交易平臺 Degenerative Finance,並交接來自 uLABS 开發的可跟蹤和對衝以太坊 Gas 費用的期貨合約 uGAS,作為首個產品。

鏈接

Domination Finance:專注比特幣市值

Domination Finance 也是一個全新的初創團隊,其名字「Domination」便是來自於他們產品中相關的一個名詞:BTC Domination (BTC 支配度,通常翻譯為「比特幣市值佔比」) 。所以他們使用 UMA 構建的產品就是用來追蹤比特幣市值佔比的代幣 BTCDOM 以及對應的山寨幣市值佔比 ALTDOM,後續將逐步推出一系列相關產品。

鏈接

OpenDAO:以項目代幣鑄造穩定幣

基於 UMA 和跨鏈協議 Ren Protocol,OpenDAO 專注於將任何代幣鑄造成穩定幣,首先從美元穩定幣 USDO 开始。據官網顯示,OpenDAO 的投資人包括 Signum Capital、MoonWhale、TRG Capital 和 X21 Digital。

鏈接

Jarvis:錢包和交易所入口

Jarvis 計劃推出加密貨幣交易所和錢包,讓終端用戶可以直接購买各類資產,其中資產的部分就可以由 UMA 協議實現。

鏈接

Perlin:用戶界面和入口

PerlinX 的 V3 版本將與 UMA 深度合作,將作為 UMA 協議的前端入口,實現資產鑄造、交易、質押等一系列功能。

鏈接

合成資產還有哪些可能性?

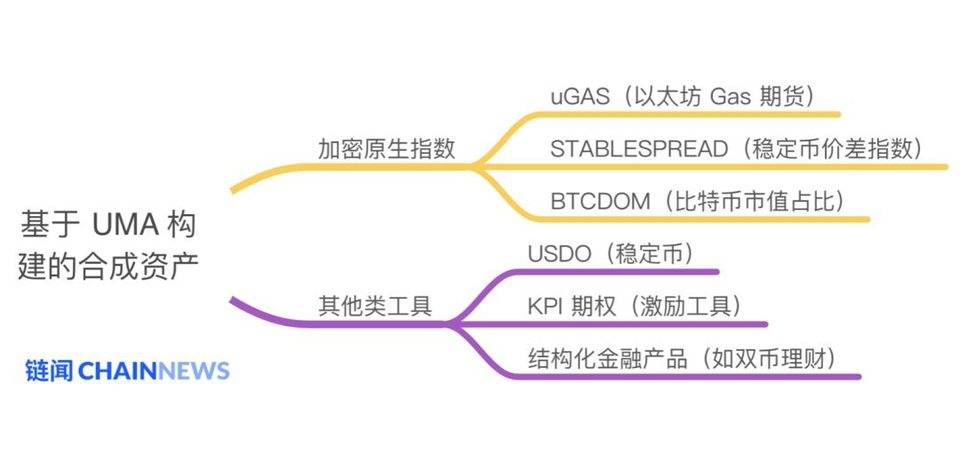

除了逐漸增加的生態合作方之外,更值得關注的是 UMA 可以將哪些現實生活中的數據變成合成資產上鏈。

比如像「特斯拉」股票價格、「BTC」價格、「歐元」價格之類的已經被很多合成資產協議支持的金融產品,UMA 也都能支持。但為了體現 UMA 協議的獨特性,團隊從一开始就在嘗試稀奇古怪的合成資產,比如曾發行過大便幣 (Poopcoin) ,並在 1 個月內在灣區追蹤到 3000 處大便。

當然這只是純娛樂性的營銷活動,但目前基於 UMA 協議开發的合成資產的確都考慮到了趣味性或用戶需求,這或許是「合成資產」應該有的樣子,而不是被「預言機」束縛想象力。

uGAS:可對衝以太坊網絡擁堵而帶來的交易成本上升風險

uGAS 錨定的是以太坊網絡的 Gas 價格,Gas 價格可以體現出當前以太坊網絡的交易擁堵和交易需求。早期由 uLABS 直接开發並推進的,後續轉交給 Degenerative Finance 負責。

以太坊網絡自去年年中被各種 DeFi 協議「佔領」後,Gas 就一直處於歷史最高的位置。雖然也有些大幅波動,但整體一直處於上升的趨勢,所以導致了以太坊網絡的很多低價值交易被擠出。

所以 uGAS 可以幫助用戶針對 Gas 逐漸上升的情況進行對衝,降低未來 Gas 還會上升的風險。同時也會有不少人認為 Gas 不會繼續上升,就可以為那些有對衝需求的用戶提供流動性,uGAS 可以撮合這兩類人群的需求。

鏈接

結構化金融產品:復刻傳統金融的產品結構

uLABS 最近提出了利用 UMA 構建去中心化的「結構化產品」的方法,並尋找團隊幫助實現。

在傳統金融中,散戶可以通過購买結構化金融產品,被動獲得類似衍生品的風險和收益,其中雙幣產品是最受關注的結構化產品之一。

uLABS 稱,雙幣產品已經在加密貨幣交易所中普及,通過存入 ETH 或 BTC,並賣出看漲期權限制上漲風險,從而獲得高收益。uLABS 表示可以通過 UMA 的「到期合成代幣合約」(EMP)復制這樣的功能,但上线主網之前還需要修改 EMP 合約(目前不支持在一個合約中存入兩個抵押品),所以需要开發和審計,同時也希望社區可以根據該想法給出更多的反饋。

鏈接

KPI 期權:項目激勵利器

很多協議或者 DeFi 項目都有自己的指標 (或稱為 KPI) ,體現項目的規模或者進展,比如常用的有 TVL (持倉量) 、獨立用戶數、交易量等等。

所以 UMA 巧妙的結合了項目方可能對 KPI 存在的需求,所以就設計了期權結構的激勵工具,讓代幣持有者可以幫助項目更快實現某些 KPI 的指標,如果在給定的到期日之前達到預定目標,就能夠獲得更多獎勵。

舉個簡單的例子,UMA 可以設計一種針對 TVL 指標的「KPI 期權」,以激勵 UMA 協議的持倉量增長。UMA 可以將這類 KPI 期權空投給鯨魚用戶或者 DeFi 核心玩家,只要在到期日時,如果 TVL 可以滿足該期權設定的目標,持有 KPI 期權的用戶就可以解鎖換得 UMA 代幣。

鏈接

比特幣市值佔比:可交易的宏觀指標

比特幣市值佔比一直都是業內宏觀分析中最常被提及的指標之一,還有很多專業分析師以此指標建立各種投資策略。

如果這類策略的真的有效,那用戶就可以將自己本身的代幣投資策略,再加上比特幣的市值佔比作為其中的一個重要交易指標,對衝因該指標發生變化而產生的基本面變化所引起的風險。

初創團隊 Domination Finance 是該指標的研發團隊,他們不僅开發了追蹤比特幣市值佔比的代幣 BTCDOM,還有對應的山寨幣市值佔比 ALTDOM,後續將逐步推出一系列相關產品。

鏈接

穩定幣資產:任何資產都能鑄造穩定幣

區塊鏈上的穩定幣一般是基於特定的加密資產抵押生成,或者通過鏈下實體資產抵押生成。而 OpenDAO 希望將這件事的範圍再次擴大,可以將任何加密資產、股票或鏈下資產作為鏈上穩定幣的 抵押物。

所以 OpenDAO 需要 UMA 和 Ren Protocol 作為實現該功能的最基礎組件。UMA 實現合成資產業務,Ren Protocol 實現資產跨鏈業務。

據官網顯示,該項目第一階段計劃將鏈上的流動性資產作為抵押生成美元穩定幣 USDO,第二階段計劃將鏈下的流動性資產作為抵押物 (比如蘋果、特斯拉股票) ,第三第四階段計劃將鏈下的房產、股權等作為抵押物。

鏈接

穩定幣價差:可提升跨鏈資產穩定性

一個名為 Zelda.Cash 的項目通過 UMA 協議構建基於穩定幣價差的合成資產,允許用戶創建 STABLESPREAD 頭寸。STABLESPREAD 是一種合成資產,可用於追蹤一籃子 ETH 上的穩定幣和其他區塊鏈上穩定幣之間的價差。

根據官方文檔顯示,如果用戶認為非以太坊的穩定幣 (比如 UST、BUSD) 的價格優於以太坊的穩定幣 (比如 USDC、USDT) ,就可以通過購买 STABLESPREAD 獲利,反之則可以拋售。

該項目由一個名為 YouMyChicFilA 的匿名團隊开發,他們旗下還有一個名為 Mario Cash 的項目,利用 UMA 協議將 renBTC 合成為 BCH。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

aiPool》首個AI自主預售代幣「$METAV」開盤市值衝上1億美元,會成下一個GOAT?

週 一(23 日),由 AI agents 自主進行代幣公平預售的實驗「aiPool 」引起熱議,...

比特幣一夜拉漲5%突破9.9萬美元!BCA Research:三大原因聯準會明年會降息超過2碼

比 特幣在昨(24)晚的平安夜為投資者提前送上禮物,從晚間 20:45 左右開始開啟一波快速上漲,...

神準抄底指標?Coinbase 比特幣負溢價剛突破0.2%,BTC 開啟強彈

比 特幣昨晚開啟一波快速上漲,接連突破多個前方阻力,今日午夜兩點左右最高觸及 99,480 美元,...

2024 加密敘事排行榜:迷因幣稱王,AI、RWA、Solana生態崛起

近 期 Coingecko 發布了一份最新數據,針對今年加密敘事的熱度進行了 排名 。今年 Mem...

24H熱門幣種與要聞 | 行業呼籲特朗普上任即發布支持加密條例;Do Kwon或被引渡至美國(12.25)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

鏈聞ChainNews

文章數量

198粉絲數

0